Prinsjesdag betekent naast stormbestendige hoedjes en de gouden koets ook dat het belastingplan weer is gepresenteerd. Het Belastingplan 2024 bevat zoals verwacht diverse voorstellen omtrent de bedrijfsopvolgingsregeling (BOR), gevat in een eigen wetsvoorstel. Zijn de voorstellen verrassend? Nee, maar ze hebben wel degelijk impact. Net als de verdere verhoging van het belastingtarief in box 2 naar maar liefst 33%. Mogelijk is nu actie vereist.

Het doel van de BOR is voorkomen dat de belastingheffing bij een bedrijfsoverdracht leidt tot het noodgedwongen verkopen van de onderneming. Via een voorwaardelijke vrijstelling voor schenk- en erfbelasting (BOR) een doorschuifregeling in de inkomstenbelasting (DSR-ab) wordt de continuïteit van de onderneming gewaarborgd. Het demissionaire kabinet wil deze BOR en DSR-ab niet alleen eenvoudiger en eerlijker maken, maar ook de vermeende te genereuze werking versoberen. Ook wordt gekeken hoe de regelingen aangepast kunnen worden zodat deze meer toegesneden raken op het Nederlandse familiebedrijf. Daarnaast leverden de algemene beschouwingen een verdere tariefsverhoging op van box 2, hetgeen een afrekening in 2024 22% kostbaarder maakt dan in 2023.

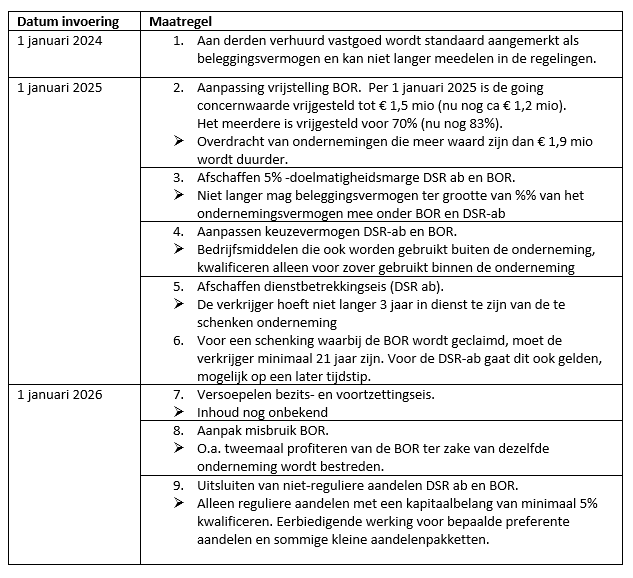

Overzicht wijzigingen

De aangekondigde maatregelen m.b.t. de BOR zijn in lijn met de eerder al bekendgemaakte plannen. De volgende wijzigingen staan op stapel voor de BOR en DSR-ab:

Het tarief in box 2 stijgt in 2024 naar 33%. Het Belastingplan repte nog van 31%, maar in de algemene beschouwingen is een motie aangenomen met (o.a.) deze verdere verhoging naar 33%. Over de eerste € 67.000 geldt een opstaptarief van 24,5%. De gecombineerde belastingdruk voor de DGA stijgt hiermee naar maar liefst 50%.[1]

Maatwerk

Een groot deel van de wijzigingen gaat pas van kracht worden per 1 januari 2025. Om gebruik te maken van de huidige BOR en DSR-ab, is het in principe niet nodig om een bedrijfsoverdracht dit jaar af te ronden, tenzij u vastgoed extern verhuurt. Als uw activiteiten (deels) bestaan uit de verhuur van vastgoed aan derden, raden wij aan de overdracht dit jaar te voltooien, zodat het verhuurde vastgoed mogelijk ook onder de BOR-regeling valt.

Een andere factor die impact kan hebben, is dat het tarief in box 2 per 1 januari 2024 wijzigt: tot € 67.000 is het tarief 24,5% maar over het meerdere zal 31% zijn verschuldigd. Deze 5%-stijging maakt het uitkeren van een dividend om belastingen te voldoen – te denken valt aan schenkbelasting over het niet-vrijgestelde deel of inkomstenbelasting over beleggingsvermogen - kostbaarder.

Conclusie

Zoals gezegd bevatten deze wijzigingen in de BOR voor de adviseur geen verrassingen. Deze zijn geheel in lijn met de voorstellen uit de Voorjaarsnota 2023. De verhoging van het box 2-tarief naar 33% is daarentegen onverwacht. Afhankelijk van uw situatie kan het gunstig zijn om nog vóór 1 januari 2024 of 1 januari 2025 over te gaan tot een overdracht, maar wachten tot 1 januari 2025 of de schenking spreiden over meerdere jaren, kan onder omstandigheden ook gunstig uitpakken. Een stormloop verwachten wij als adviseurs niet, maar we zijn er wel op voorbereid.

Meer informatie?

Is het overdragen van de onderneming iets wat speelt bij u en/of heeft u vragen omtrent dit onderwerp, neemt u dan gerust contact op met uw RSM-adviseur.

[1] bij 25,8% vennootschapsbelasting en 33% inkomstenbelasting.