Vorläufige Erwägungen

Das Schweizer Steuersystem spiegelt die föderale Struktur der Schweiz wider, die aus 26 souveränen Kantonen mit mehr als zweitausend unabhängigen Gemeinden besteht. Alle Kantone haben das volle Steuerrecht mit Ausnahme der Steuern, die ausschließlich dem Bund vorbehalten sind. Folglich gibt es in der Schweiz drei Besteuerungsebenen: die föderale, die kantonale und die kommunale Ebene. Seit einigen Jahren sind die verschiedenen kantonalen Steuergesetze im Bereich der Einkommenssteuer in formalen Aspekten harmonisiert, z. B. hinsichtlich der Ermittlung des steuerbaren Einkommens, der Abzüge, der Steuerfristen und der Veranlagungsverfahren. Bei den quantitativen Aspekten der Besteuerung, insbesondere bei der Festlegung der anwendbaren Steuersätze, verfügen die Kantone und Gemeinden nach wie vor über eine grosse Autonomie. Infolgedessen ist die Steuerbelastung in den einzelnen Kantonen sehr unterschiedlich.

Ein weiteres wichtiges Element ist, dass der Schweizer Bundesrat und das Schweizer Parlament eine umfassende Überarbeitung des Schweizer Unternehmenssteuersystems (Unternehmenssteuerreform) zum 1. Januar 2020 beschlossen haben, um den internationalen Steuerstandards zu entsprechen. Infolgedessen werden die besonderen Steuerregelungen, die verschiedene Steuerprivilegien auf kantonaler Ebene gewährten (privilegierte Besteuerung als Holdinggesellschaft, gemischte Gesellschaft, Domizilgesellschaft), abgeschafft.

Die Steuerreform stellt jedoch sicher, dass die Schweiz ein attraktiver Wirtschaftsstandort bleibt, indem sie international anerkannte Ersatzmassnahmen einführt, wie z.B.:

- Eine generelle Senkung der effektiven Gewinnsteuersätze auf kantonaler Ebene und damit die Sicherung der Wettbewerbsfähigkeit der Schweiz. Effektive Steuersätze von 12% - 21%.

- Obligatorische Steuerabzüge (Patentbox) auf schweizerischen und ausländischen Patenten oder vergleichbaren Rechten sowie Superabzüge auf Einkünften aus Patenten und qualifizierten F&E-Ausgaben aus der Schweiz.

- Ein fiktiver Zinsabzug auf überschüssiges Eigenkapital.

Ab dem 1. Januar 2024 wird die Schweiz den OECD-Mindeststeuersatz von 15 % für grosse multinationale Unternehmen mit einem weltweiten Jahresumsatz von mindestens 750 Mio. EUR einführen. Für Unternehmen, die in den Rahmen dieser neuen Regelung fallen, kann der effektive Steuersatz durch die oben genannten Massnahmen unter den Mindeststeuersatz von 15% sinken und somit die Zahlung einer Zusatzsteuer auslösen.

Übersetzt mit www.DeepL.com/Translator (kostenlose Version)

Steuerliche Behandlung von Einkommen und Gewinnen

*Anmerkung: Maximale Einkommenssteuersätze für alleinstehende Steuerzahler ohne Kinder

Mieteinnahmen und Mietwert

Einzelpersonen

Einführung

In der Schweiz wird zwischen zwei Arten von natürlichen Personen unterschieden: Arbeitnehmer und Selbständige, die eine Mischform zwischen natürlichen Personen und Unternehmen darstellen. In den meisten Fällen müssen Selbstständige und Arbeitnehmer gleichermaßen Einkommens- und Vermögenssteuern zahlen; Selbstständige müssen jedoch eine Steuererklärung auf der Grundlage ihres Geschäftsvermögens (Geschäftskonten) und ihres Privatvermögens einreichen. Zum Geschäftsvermögen gehören alle Vermögensbestandteile, die ganz oder überwiegend der selbständigen Erwerbstätigkeit dienen. So werden zum Beispiel Kapitalgewinne aus der Veräußerung von Geschäftsvermögen als ordentliches Einkommen aus selbständiger Tätigkeit besteuert. Selbstständig Erwerbende sind dagegen wie Unternehmen berechtigt, alles, was wirtschaftlich begründeter Aufwand ist, steuerlich abzusetzen.

Steuerpflicht

Zum steuerpflichtigen Einkommen einer natürlichen Person gehören nicht nur die von Dritten erhaltenen Miet- oder Pachtzinsen, sondern auch der Mietwert der vom Steuerpflichtigen persönlich genutzten Immobilie, und sei es auch nur für einen Tag. Der Mietwert einer Immobilie wird von den kantonalen Steuerbehörden ermittelt und entspricht dem Einkommen, das bei einer Vermietung des Gebäudes erzielt werden könnte. Diese Mieteinnahmen werden dem Eigentümer der Immobilie von den kantonalen Steuerbehörden mitgeteilt. Er liegt in der Regel zwischen 70 % und 90 % des Marktmietwerts, wenn die Immobilie auf dem Markt vermietet würde.

Steuerliche Grundlagen

Natürliche Personen sind auf Bundes- und Kantons-/Gemeindeebene steuerpflichtig, wenn sie ihren ständigen oder vorübergehenden Wohnsitz in der Schweiz haben. Ansässige natürliche Personen sind mit ihrem weltweiten Einkommen steuerpflichtig. Einkünfte aus im Ausland ausgeübten Tätigkeiten, Betriebsstätten und aus im Ausland gelegenem Grundbesitz sind jedoch von der Steuer befreit, werden aber bei der Ermittlung des anzuwendenden Steuersatzes berücksichtigt (Befreiung mit Progression).

Nicht in der Schweiz ansässige natürliche Personen werden nur dann auf ihrem Einkommen und Vermögen in der Schweiz besteuert (beschränkte Steuerpflicht), wenn sie: Einkünfte aus einer physischen Tätigkeit in der Schweiz beziehen oder Mitglied des Verwaltungsrats oder der Geschäftsleitung eines Schweizer Unternehmens sind; Gläubiger oder Nutznießer von Forderungen sind, die durch eine Hypothek auf ein Grundstück in der Schweiz gesichert sind, oder über ein Grundstück in der Schweiz verfügen; Renten und ähnliche Einkünfte aus einem früheren öffentlich-rechtlichen Arbeitsverhältnis beziehen; Einkünfte erzielen, die einer festen Betriebsstätte in der Schweiz zugeordnet sind.

Unternehmen

Einführung

Mieteinnahmen werden zum Nettogewinn eines Unternehmens hinzugerechnet und als normales Geschäftseinkommen behandelt.

Steuerpflicht

Anstelle der Einkommens- und Vermögenssteuer zahlen Unternehmen eine Bundessteuer auf den Reingewinn und - allerdings nur auf kantonaler Ebene - eine zusätzliche Steuer auf Eigenkapital und Reserven. Der Reingewinn eines Unternehmens besteht aus allen Erträgen und Kapitalgewinnen, die ein Unternehmen während eines Geschäftsjahres erzielt, abzüglich der wirtschaftlich vertretbaren Aufwendungen. Dementsprechend unterliegen die Mieteinnahmen der Körperschaftssteuer als Geschäftseinkünfte.

Besteuerungsgrundlage

Unternehmen, die ihren Sitz oder ihre tatsächliche Verwaltung in der Schweiz haben, sind unbeschränkt körperschaftsteuerpflichtig auf Bundes-, Kantons- und Gemeindeebene. Diese Steuerpflicht erstreckt sich jedoch nicht auf Unternehmen, Betriebsstätten und Liegenschaften im Ausland.

Hingegen gelten gebietsfremde Unternehmen aufgrund ihrer wirtschaftlichen Zugehörigkeit als steuerlich ansässig, wenn sie mit einem in der Schweiz ansässigen Unternehmen verbunden sind, eine Betriebsstätte in der Schweiz unterhalten, Eigentümer von in der Schweiz gelegenen Immobilien sind oder über dingliche Nutzungsrechte an solchen Immobilien oder über persönliche Rechte verfügen, die wirtschaftlich mit dinglichen Nutzungsrechten vergleichbar sind, Inhaber oder Nutznießer von Schulden sind, die durch eine Hypothek oder ein Pfandrecht an in der Schweiz gelegenen Immobilien gesichert sind, mit in der Schweiz gelegenen Immobilien handeln oder als Makler bei Immobiliengeschäften auftreten.

Auf den Reingewinn wird ein proportionaler effektiver Bundessteuersatz von 7,8 % erhoben. Jeder Kanton und jede Gemeinde kann seinen eigenen Steuersatz festlegen. Zusammen mit der Bundessteuer kann er je nach Region zwischen 12 % und 21 % liegen.

Kapitalerträge

Einzelpersonen

Einführung

Bei der Besteuerung von Kapitalgewinnen auf unbeweglichem Vermögen wird auf Bundesebene keine Sondersteuer erhoben, während alle Kantone eine solche Steuer erheben. Darüber hinaus wird die Steuer in einigen Fällen allein vom Kanton erhoben, andererseits kann die kantonale Gesetzgebung den Gemeinden die Möglichkeit geben, Empfänger der Sondersteuer zu sein. Außerdem hängt die Höhe der Sondersteuer auf Immobiliengewinne in den meisten Kantonen von zwei Faktoren ab: der Höhe des Gewinns und der Dauer des Besitzes. Das Gesetz sieht sogar eine höhere Steuer eine höhere Steuerbelastung für kurzfristige gewinnorientierte Verkäufe vor. Dagegen können Verkäufer bei längerer Besitzdauer von einem Steuerabzug profitieren.

Auf kantonaler Ebene schließlich gelten zwei unterschiedliche Systeme für die Besteuerung von Kapitalgewinnen:

- Das monistische System: Alle durch den Verkauf von unbeweglichem Vermögen erzielten Kapitalgewinne unterliegen einer speziellen "Immobiliengewinnsteuer", die für natürliche Personen und Unternehmen gleichermassen gilt.

- Das dualistische System: Kapitalgewinne, die durch den Verkauf von unbeweglichem Vermögen im Privatvermögen von Privatpersonen erzielt werden, werden auf der Grundlage der Sondersteuer (wie oben beschrieben) separat besteuert. Die Gewinne aus dem gewerblichen Vermögen (Selbstständige und Unternehmen) unterliegen hingegen der normalen Einkommensteuer (bis zu 45 %) bzw. der Körperschaftssteuer (je nach Region zwischen 12 % und 21 %).

Steuerpflicht

Je nach kantonalem System unterliegen Kapitalgewinne aus der Veräusserung von Geschäftsvermögen durch eine selbständig erwerbstätige Person entweder der persönlichen Einkommenssteuer oder der Sondersteuer auf Kapitalgewinne. Was die steuerliche Behandlung privater Kapitalgewinne anbelangt, so unterliegen diese der besonderen Kapitalgewinnsteuer.

Grundlage der Steuer

Das steuerbare Einkommen entspricht der Differenz zwischen dem Gewinn aus dem Verkauf und den Investitionskosten (Anschaffungspreis und Aufwertungen) sowie den gesetzlichen Abzügen (Verwaltungskosten, Kommissionsgebühren usw.).

Die Berechnung ist von Kanton zu Kanton unterschiedlich:

- Einige Kantone behandeln jeden Kapitalgewinn separat und berücksichtigen die Höhe des Gewinns und/oder die Dauer des Besitzes.

- Andere Kantone hingegen besteuern alle Kapitalgewinne, die innerhalb eines bestimmten Zeitraums erzielt werden.

Unternehmen

Einführung

Die Schweizer Körperschaftssteuer umfasst Kapitalgewinne, die durch den Verkauf von beweglichem oder unbeweglichem Vermögen erzielt werden. Da gewerbliche Kapitalgewinne nicht steuerbefreit sind, werden sie dem Gewinn des Unternehmens hinzugerechnet.

Steuerpflicht

Das Unternehmenseinkommen wird mit einem Steuersatz von 7,8 % auf Bundesebene und bis zu 21 % einschließlich kantonaler und kommunaler Steuern besteuert.

Grundlage der Besteuerung

Bitte beachten Sie den Abschnitt für natürliche Personen.

Steuerbefreiungen

Die Besteuerung von Kapitalgewinnen kann aufgeschoben werden, sofern:

- Ein Unternehmen reinvestiert innerhalb von zwei Jahren in ebenso wesentliche Wirtschaftsgüter;

- Innerhalb des Schweizer Territoriums;

- Zu einem ähnlichen Buchwert.

Der gleiche Aufschub gilt für Kapitalgewinne aus beweglichem Vermögen, wenn:

- Die Gesellschaft reinvestiert innerhalb von zwei Jahren in ein gleichwertiges Betriebsvermögen;

- Die von der Gesellschaft gehaltenen Anteile belaufen sich auf 10 % des Aktienkapitals zum Zeitpunkt der Veräußerung;

- Die Haltedauer betrug mindestens ein Jahr.

Schweizer Mehrwertsteuer & Grunderwerbssteuer

*auf den Kaufpreis oder den steuerpflichtigen Wert der Immobilie

Mehrwertsteuer

Einzelpersonen

Einführung

Der Bund erhebt eine allgemeine Verbrauchssteuer mit Abzug der Vorsteuer auf jeder Stufe der Produktion und des Vertriebs.

Steuerpflicht

Die in der Schweiz ausgeübten gewerblichen oder beruflichen Tätigkeiten sind mehrwertsteuerpflichtig, sofern sie nicht durch das schweizerische Mehrwertsteuergesetz befreit sind. Darüber hinaus sind Unternehmen (auch Selbstständige) unabhängig von ihrer Rechtsform mehrwertsteuerpflichtig, es sei denn, ihr Jahresumsatz aus steuerbaren Leistungen in der Schweiz und/oder im Ausland beträgt weniger als 100'000 CHF.

Grundlage der Steuer

In der Regel sind die Lieferung und die Vermietung von nicht gewerblich genutzten Grundstücken von der Mehrwertsteuer befreit. So unterliegt der Verkauf von Wohnimmobilien zwischen Privatpersonen nicht der Mehrwertsteuer. Bei einem Verkauf von Gewerbeimmobilien durch eine natürliche Person, die der schweizerischen Mehrwertsteuer unterliegt, kann der Vorgang jedoch freiwillig der Mehrwertsteuer unterworfen werden. Ebenso kann die Vermietung einer Gewerbeimmobilie durch eine mehrwertsteuerpflichtige Person an einen anderen Steuerpflichtigen der Mehrwertsteuer unterworfen werden.

Unternehmen

Einführung

Für Unternehmen gelten die gleichen Regeln wie für Selbstständige

Grunderwerbsteuer

Einzelpersonen

Einführung

Die Steuer wird auf die Übertragung von Immobilien von einer Person oder Gesellschaft auf eine andere erhoben. Rechte an Grundstücken können als Immobilien betrachtet werden.

Steuerpflicht

Die Handänderungssteuer wird auf den Erwerb des rechtlichen oder wirtschaftlichen Eigentums an Schweizer Grundstücken erhoben und ist in der Regel vom Erwerber zu zahlen. Je nach Kanton kann die Steuer jedoch vertraglich oder gesetzlich zwischen dem Erwerber und dem Verkäufer aufgeteilt werden.

Grundlage der Steuer

Die Grunderwerbsteuer ist von Kanton zu Kanton unterschiedlich. Besteuert wird der Verkehrswert des Grundstücks zu einem proportionalen Steuersatz von 0-3,3 %. In der Regel ist die Steuer umso niedriger, je länger eine Immobilie gehalten wurde.

Steuerbefreiungen

Es gibt verschiedene Steuerbefreiungen bei Fusionen, Umwandlungen, Umstrukturierungen oder Vermögensübertragungen. Andere Fälle sind Schenkungen, Erbschaften, Tausch oder Zwangsversteigerungen im Falle eines Konkurses.

Unternehmen

Für Unternehmen gelten ähnliche Regeln.

Lokale Steuern in der Schweiz

Einzelpersonen

Einführung

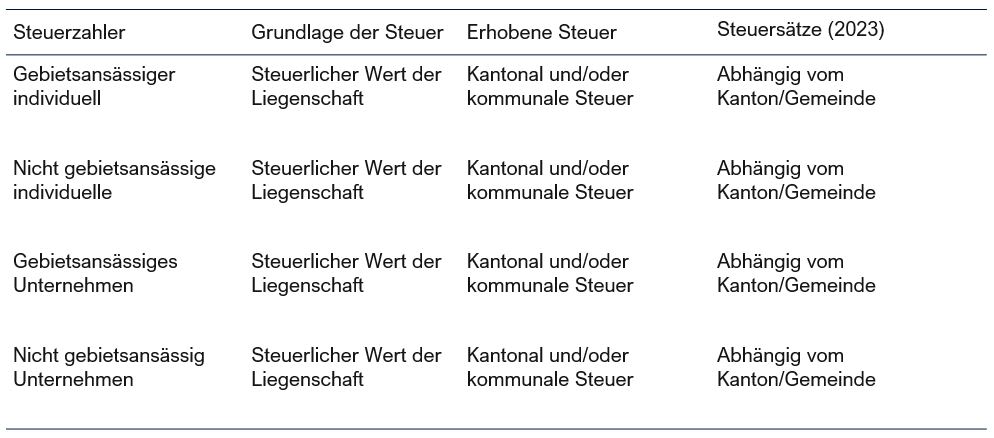

Die Liegenschaftssteuer ist eine kantonale und/oder kommunale Steuer, die periodisch auf Schweizer Liegenschaften erhoben wird. Die Steuer wird jährlich erhoben und in der Regel nach dem massgebenden Steuerwert am Ende der jeweiligen Steuerperiode berechnet.

Steuerpflicht

Jeder Eigentümer von Wohn- oder Geschäftsgebäuden in der Schweiz unterliegt der Grundsteuer. Einige Kantone haben jedoch beschlossen, die Steuer nicht zu erheben.

Grundlage der Steuer

Bei der Grundsteuer handelt es sich um eine proportionale Steuer, die in % des Steuerwerts des Grundstücks ausgedrückt wird. Der Steuerwert wird von den zuständigen Behörden festgelegt. Je nach Kanton wenden sie eine Formel an oder nehmen eine Schätzung vor Ort vor. In der Regel liegt der Steuerwert zwischen 70 und 90 % des Marktwerts der Immobilie. Die Gemeinden legen die Höhe der Steuer in ihren Grundsteuergesetzen fest, in einigen Fällen kann sie bis zu 3 % betragen.

Unternehmen

Steuerbefreiungen

Abgesehen von öffentlichen Gebäuden oder Immobilien, die für den öffentlichen Gebrauch bestimmt sind, sehen die kantonalen Gesetze Steuerbefreiungen für religiöse Organisationen oder Immobilien vor, die Unternehmen gehören, deren Hauptziel die Philanthropie und das soziale Wohlergehen ist.

Schweizer Vermögenssteuer

Einzelpersonen

Einführung

Die Vermögenssteuer ist eine kantonale und kommunale Steuer, die auf den gesamten Nettomarktwert des Vermögens, einschließlich der Immobilien, erhoben wird. Auf den Immobilien lastende Darlehen sind abzugsfähig.

Steuerpflicht

Die Vermögenssteuer wird auf dem Nettovermögen natürlicher Personen erhoben. Das Nettovermögen umfasst den Wert des Grundbesitzes abzüglich der mit dem Grundbesitz verbundenen Verbindlichkeiten und anderer Sozialabzüge.

Grundlage der Steuer

Die Vermögenssteuer besteht im Allgemeinen aus einem progressiven Steuersatz, der in Promille ausgedrückt und mit einem periodisch festgelegten Koeffizienten multipliziert wird, während einige Kantone einen proportionalen Steuersatz anwenden. Die Steuerbelastung kann zwischen 0,0010 % und 1 % variieren. Außerdem erheben einige Gemeinden eine auf der kantonalen Steuer basierende Steuer.

Steuerbefreiungen

Öffentliche Bedienstete ausländischer Staaten und Diplomaten sind von der Vermögenssteuer befreit. Die Besteuerung von Vermögen in der Schweiz hängt vom Status des steuerlichen Wohnsitzes der Person ab. Eine ausländische Person, die als in der Schweiz steuerlich ansässig gilt, unterliegt im Allgemeinen der Besteuerung des weltweiten Nettovermögens, während ein nicht in der Schweiz ansässiger Steuerpflichtiger nur mit dem in der Schweiz belegenen Vermögen steuerpflichtig ist.

Unternehmen

Nicht anwendbar, da Unternehmen im Gegensatz zu natürlichen Personen auf ihren Nettogewinn und ihr Eigenkapital besteuert werden.

Instrumente für Schweizer Liegenschaften

Gängige Instrumente für Eigentum und Verwaltung von Immobilien

Gesellschaft mit beschränkter Haftung

Die am häufigsten verwendeten Gesellschaften für den Besitz, die Verwaltung und den Verkauf von Schweizer Immobilien werden als Immobiliengesellschaften (sociétés immobilières) bezeichnet. Sie sind in erster Linie Schweizer Aktiengesellschaften (AG/SA), die Bezeichnung ist nur für steuerliche Zwecke gedacht. Das Eigenkapital ist in Aktien aufgeteilt und die Aktionäre der SI haften nicht persönlich für die Unternehmensschulden.

Partnerschaft und Joint Ventures

Unternehmensgemeinschaften und schweizerische Gesellschaften mit beschränkter Haftung werden steuerlich ähnlich behandelt. Vertragliche Joint Ventures (sociétés simples) hingegen haben keine Rechtspersönlichkeit und unterliegen als solche nicht der Besteuerung; sie gelten als völlig transparent, sofern sie nicht als Betriebsstätte gelten. Verluste des Gemeinschaftsunternehmens können daher mit den Einkünften der Gesellschafter verrechnet werden.

Treuhandgesellschaften

Ordnungsgemäß errichtete Trusts werden von den schweizerischen Behörden anerkannt, sofern sie mit den zwingenden schweizerischen Rechtsvorschriften übereinstimmen. Trusts haben keine Rechtspersönlichkeit. Wenn weder der Treugeber noch die Begünstigten in der Schweiz ansässig sind und das Treuhandvermögen keine schweizerischen Grundstücke umfasst, unterliegt die Treuhandkonstruktion nicht den schweizerischen Einkommenssteuern.

Bei Trusts mit Bezug zur Schweiz sind Settlors, Trustees und Begünstigte jedoch in mehreren Fällen in der Schweiz steuerpflichtig:

- Settlors von widerruflichen Trusts mit Wohnsitz in der Schweiz bleiben einkommens- und vermögenssteuerpflichtig, da widerrufliche Trusts für Schweizer Steuerzwecke transparent sind. Somit werden das gesamte Vermögen des Trusts und alle vom Trust erwirtschafteten Erträge dem Settlor zugerechnet. Ausschüttungen an die Begünstigten werden als Schenkung besteuert. Schenkungen von Eltern an ihre Kinder (oder umgekehrt) unterliegen in den meisten Kantonen nicht der Schenkungssteuer. Somit können gebietsansässige Begünstigte eines widerruflichen Trusts, der von einem Treugeber in gerader Linie errichtet wurde, unabhängig vom Wohnsitz des Treugebers vollständig von der Steuer befreit sein.

- Die Errichtung eines unwiderruflichen Trusts mit festem Anteil: wird wie eine Schenkung behandelt. Die Struktur unterliegt den kantonalen Schenkungs- und Erbschaftsgesetzen. Die Stellung der Begünstigten entspricht derjenigen eines Nutzniessers. Daher werden das Treuhandvermögen und alle daraus erzielten Erträge den Begünstigten zugerechnet. Der Anteil, der den Schweizer Begünstigten zusteht, unterliegt der kantonalen Vermögenssteuer. Ausschüttungen werden als steuerpflichtiges Einkommen bei den schweizerischen Begünstigten betrachtet. In Übereinstimmung mit den allgemeinen Einkommenssteuervorschriften sind Kapitalgewinne und Ausschüttungen von Treuhandvermögen nicht steuerpflichtig.

- Unwiderrufliche, diskretionäre Trusts werden wie Schenkungen behandelt und unterliegen der kantonalen Schenkungs- und Erbschaftssteuer. Wenn der Treugeber nicht in der Schweiz ansässig ist, wird keine Schweizer Steuer auf die Errichtung fällig. Bei in der Schweiz ansässigen Settlors bleibt das Trust-Vermögen jedoch diesen zurechenbar. Da die Begünstigten nur bedingte Rechte haben, liegt keine Schenkung vor. -Daher bleibt der gebietsansässige Treugeber als Eigentümer des Treuhandvermögens steuerpflichtig. Solange das Vermögen nicht bestimmten Begünstigten zugerechnet wird, ist von den in der Schweiz ansässigen Begünstigten keine Vermögenssteuer zu entrichten. Stattdessen wird die Vermögenssteuer beim Treugeber erhoben. Die Ausschüttung von Erträgen ist steuerpflichtiges Einkommen der in der Schweiz ansässigen Begünstigten. Ausnahmsweise werden Kapitalgewinne, die in der Schweiz ansässigen Begünstigten zuzurechnen sind, als reguläres Einkommen besteuert.

In der Schweiz ansässige Treuhänder sind nur mit den Einkünften einkommenssteuerpflichtig, die sie im Gegenzug für die von ihnen erbrachten Dienstleistungen erzielen.

Spezifische Immobilienvehikel für Schweizer Immobilien

Immobilienfonds

Schweizer Immobilienfonds gibt es in drei Formen: als offene (vertragliche oder SICAV) oder geschlossene (SCPC). Die steuerliche Behandlung von Immobilienfonds hängt davon ab, ob der Fonds entweder direkt oder indirekt über eine Immobiliengesellschaft Immobilien hält. Vertragliche Immobilienfonds haben in der Regel keine Rechtspersönlichkeit und sind daher von der Körperschafts- und Kapitalsteuer befreit. Die Erträge aus dem Fonds sind bei den Anlegern steuerpflichtig. Immobilienfonds, die Immobilien in direktem Eigentum halten, werden jedoch natürlichen Personen gleichgestellt und sind somit Steuersubjekte. Auf Bundesebene beträgt der anwendbare Satz die Hälfte des ordentlichen Steuersatzes. Die Kapitalgewinne werden auf der Ebene des Fonds besteuert, unabhängig von dessen Form. Hält der Fonds Immobilien in direktem Eigentum, wird die Grunderwerbsteuer auf der Ebene des Fonds selbst erhoben.

Bei natürlichen Personen, die als Anleger auftreten, sind alle Einkünfte aus dem Fonds in ihren Händen steuerpflichtig, sofern die Fondsanteile in ihrem Privatvermögen gehalten werden. Bei Selbstständigen oder natürlichen Personen, die Anteile in ihrem Geschäftsvermögen halten, sind alle Einkünfte aus einem fonds, der keine Immobilien in direktem Eigentum hält, als persönliches Einkommen oder Unternehmenseinkommen besteuert. Was das Privatvermögen betrifft, so wird das beim Fonds besteuerte Vermögen nicht auch beim Anleger besteuert.