Implementación del Impuesto Mínimo Global y su Impacto en la Tributación de Multinacionales.

Contexto

El Pilar II de las medidas BEPS (Base Erosion and Profit Shifting) en Colombia forma parte del proyecto BEPS 2.0 de la OCDE y de la cual hace miembro desde el 2020, el cual fue firmado por nuestro país a mediados del año 2021. Este proyecto tiene como finalidad abordar la digitalización de la economía, comprendiendo dos pilares:

Pilar I: Busca asegurar una distribución más equitativa de las utilidades y derechos impositivos entre los países en relación con los grupos multinacionales.

Pilar II: Tiene como objetivo imponer una tasa efectiva de al menos un 15% en los países donde operan las multinacionales.

El propósito del Pilar II es claro, lograr que los países, incluido Colombia, protejan sus bases gravables. Por ello, Colombia se comprometió, mediante normas tributarias internas, a regular la economía digital en su jurisdicción.

Pilar II

El régimen sigue las directrices del Global Anti-Base Erosion (GloBE), lo que exige que todas las multinacionales estén sometidas a un nivel adecuado de imposición fiscal en los países donde operan. En términos generales, este régimen establece que, si los ingresos generados por una subsidiaria o sucursal en el extranjero no están sujetos a una tasa de impuesto superior a la mínima acordada entre los países (15%), el país de residencia del accionista o de la casa matriz tendrá el derecho de aplicar el impuesto complementario correspondiente.

Aplicación del Pilar II en la Legislación Colombiana

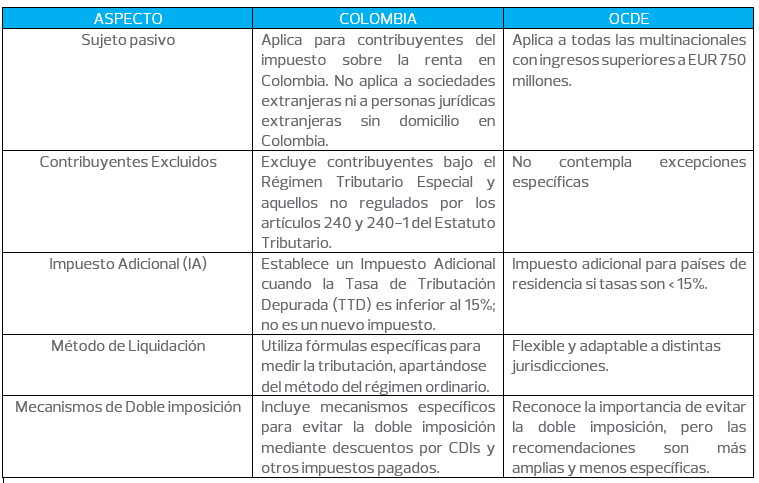

La Ley 2277 de 2022, implementó la Tasa Mínima de Tributación (TMT). No obstante, a diferencia de la propuesta de tributación mínima de la OCDE, la versión colombiana presenta diferencias significativas:

En septiembre de 2024, se radicó proyecto de reforma tributaria ante el Congreso de la República, el cual adiciona una modificación a la tasa mínima que pasaría al 20% (hoy 15%).

Conclusiones

Colombia fue pionera en la adopción del régimen BEPS, particularmente del Pilar II, pero enfrenta desafíos en su alineación con principios constitucionales como la capacidad contributiva, la justicia y la equidad vertical. La implementación de la Ley 2277 de 2022 introduce diferencias significativas respecto a la propuesta original de la OCDE, complicando su aplicación práctica y la interacción con normas internacionales de doble imposición.

A medida que la OCDE desarrolla guías más inclusivas, es esencial que Colombia continúe ajustando su marco normativo para garantizar una implementación efectiva, protegiendo su base gravable y ofreciendo mayor certeza jurídica a los contribuyentes.

Los invitamos a consultar en línea nuestros flashes y comunicados tributarios en nuestra página web https://www.rsm.global/colombia/es/insights-informativos