Il 19 Febbraio 2024 l’Inclusive Framework dell’OCSE/G20 ha pubblicato il Report “Pillar One - Amount B” il quale introdurrà un approccio semplificato per determinare la remunerazione arm’s length delle transazioni aventi ad oggetto le attività c.d. “baseline” di marketing e distribuzione.

Il Report sarà incorporato nelle Linee Guida sui prezzi di trasferimento dell'OCSE come allegato al Capitolo IV (“Administrative approaches to avoiding and resolving transfer pricing disputes”) e attribuirà alle Giurisdizioni la facoltà d’introdurre l’Amount B a partire da gennaio 2025. Una Giurisdizione che intenderà adottare l’Amount B potrà inoltre scegliere se rendere tale approccio opzionale o vincolante per i contribuenti.

Come chiarito nel Report, l’Amount B si applicherà ai c.d. limited risk distributors, agenti e commissionari le cui attività siano di natura basilare e non apportino contributi “unique and valuable”. Nel caso in cui sia svolta anche un’attività di distribuzione al dettaglio, questa dovrà avere carattere residuale1.

Il Report chiarisce che tale approccio semplificato non troverà applicazione nell’ambito della commercializzazione di intangibili, servizi o commodities.

Il Report inoltre identifica le transazioni che potranno essere definite in-scope, ossia quelle che possono essere valutate applicando un metodo di transfer pricing one-sided (es. TNMM). Oltre a ciò, il Report illustra una serie di criteri qualitativi e quantitativi che dovranno essere rispettati per rientrare nel perimetro di applicabilità dell’Amount B.

Dal punto di vista qualitativo sarà fondamentale delineare accuratamente la transazione per ridurre il rischio di contestazione da parte delle autorità fiscali. Infatti, si richiede la valutazione delle caratteristiche della transazione per individuare eventuali contribuzioni non-baseline, ossia ad alto valore aggiunto, che non possano essere separate dalla transazione distributiva.

Con riferimento al criterio quantitativo, la tested party nella transazione qualificata non deve sostenere spese operative annuali inferiori al 3% o superiori a un limite superiore compreso tra il 20% e il 30% dei ricavi netti realizzati. I soggetti che presentano un indicatore al di fuori di tale range sono esclusi dall’applicazione dell’approccio semplificato.

Dopo aver individuato i criteri per definire le transazioni “qualificate” ed aver accertato che l’approccio semplificato possa essere applicato, il Report propone una matrice (“Pricing matrix”), che riporta margini operativi arm’s length.

Come si evince dalla suddetta tabella, è proposto un set globale di soggetti comparabili indipendenti e l’utilizzo di diversi parametri e indicatori di profitto che consentono di collocare la tested party all’interno della matrice. Al fine di determinare i margini operativi della tested party coinvolta nelle transazioni in esame, l'amministrazione fiscale e il contribuente interessato applicheranno il seguente processo suddiviso in tre fasi:

1) gli intervalli di valori sono suddivisi in tre settori industriali (Industry Grouping)2 in particolare sono identificati tre Gruppi3;

2) una volta identificato il Gruppo a cui la Tested party fa riferimento, si procede all’individuazione di due indicatori di intensità:

- rapporto asset operativi / fatturato (OAS) e

- spese operative / fatturato4 (OES).

Queste classi formano 5 righe orizzontali nella matrice collegate al livello OAS e al livello OES. Per la classificazione nelle classi AC viene utilizzato un livello OAS alto (oltre il 45%), medio/alto (tra il 30 e il 44,99%) e medio/basso (tra il 15 e il 29,99%). Per la classificazione nelle classi D ed E viene utilizzato un livello OAS basso (meno del 15%). Per la classificazione nella classe D o E, un livello OAS basso viene quindi combinato con il livello OES (se livello OES basso, cioè inferiore al 10%, allora classe E; se livello OES non basso, cioè 10% o superiore, allora classe D).

3) Una volta identificato il valore dei due indicatori, si potrà procedere a identificare l'intervallo del segmento della matrice dei prezzi che corrisponde all'intersezione tra il/i raggruppamento/i industriale/i e la classificazione dei fattori della tested party.

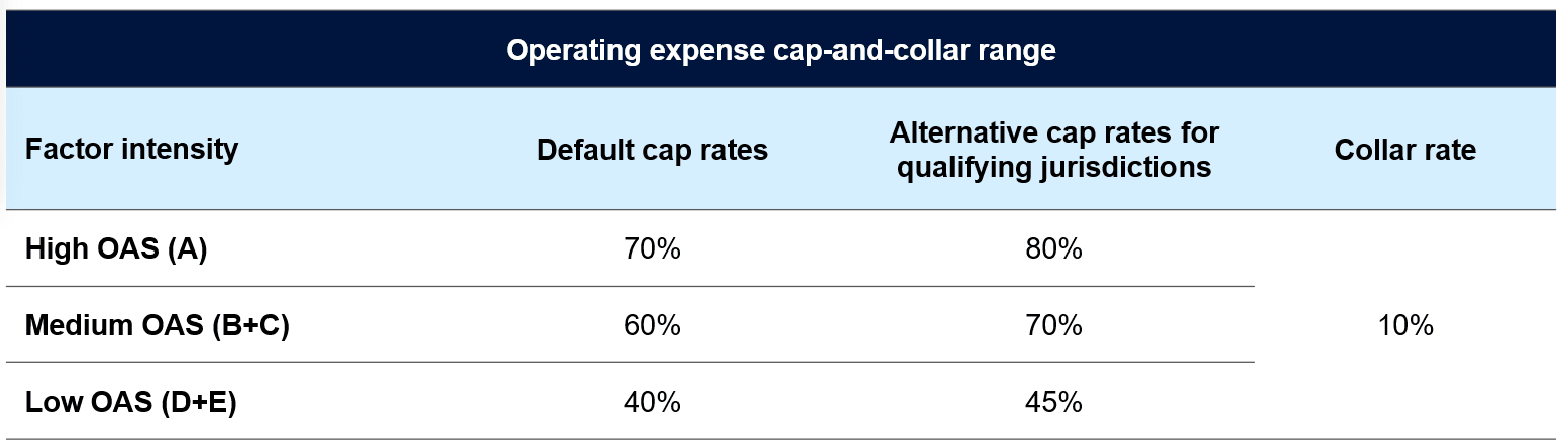

È inoltre previsto il c.d. “Operating expense cross-check” al fine di ridurre eventuali risultati anomali.

La tabella sopra riportata identifica un “guardrail” all’interno del quale il “return on operating expense” della Tested party dovrà essere ricompreso. Se questo non rientra nell’intervallo cap-and-collar, il “return on sales” della tested party dovrà essere Adjusted al fine di riportare l’equivalente return on operating expense all’interno dell’intervallo cap-and-collar identificato nella tabella.

Il Report propone delle soluzioni semplificate anche per le cosiddette "qualifying jurisdictions"5. Il meccanismo di disponibilità dei dati per le Giurisdizioni qualificate è un meccanismo per aumentare i rendimenti dell’Amount B nelle Giurisdizioni con dati limitati per determinare la matrice dei prezzi dell'Amount B e con rating sovrani inferiori a BBB-.

I rendimenti delle Tested parties che operano in queste Giurisdizioni saranno aumentati in base alla percentuale di aggiustamento netto del rischio (“Net risk adjustment; NRA”) per una Giurisdizione, che varia dallo 0,3% all'8,6%, moltiplicata per l'OAS della Tested party (con un tetto massimo dell'85%)6.

Con riferimento alle informazioni che la Documentazione dovrà contenere, ci si riferisce alle classiche informazioni inerenti all’analisi funzionale, all’accurata delineazione della transazione, ai contratti o agli accordi scritti che regolano la transazione, ai calcoli che mostrano la determinazione dei ricavi, dei costi e delle attività rilevanti allocati o attribuiti all'operazione in esame, alle informazioni e ai prospetti di ripartizione che mostrino come i dati finanziari utilizzati per valutare l'applicabilità dell'approccio semplificato per applicare il metodo dei prezzi di trasferimento si colleghino al bilancio annuale.

Per concludere, il Report contiene una sezione relativa alle tematiche di certezza fiscale. Innanzitutto, è prevista una clausola di salvaguardia per cui restano in vigore APA bilaterali e MAP conclusi prima dell’introduzione dell’Amount B. Inoltre, è previsto che il risultato determinato nell’ambito dell’approccio semplificato da una Giurisdizione che ha scelto di adottare l’Amount B non sia vincolante per la giurisdizione controparte.

In conclusione, tale approccio cercherà di sostituire le tradizionali analisi di benchmark, per testare la natura arm’s length delle transazioni “baseline” di marketing e distribuzione, le quali presentano elevati livelli di soggettività, facilmente opinabili da parte dei soggetti verificatori. Tutto ciò sarà volto ad aiutare i Gruppi multinazionali ad avere maggiore certezza sulla natura arm’s length della marginalità da raggiungere nelle transazioni in esame.

A cura di Vincenzo Meddis

1 La distribuzione all'ingrosso comprende la distribuzione a qualsiasi tipo di cliente, ad eccezione dei consumatori finali. Ai fini del presente Report, si ritiene che un distributore che svolga attività di distribuzione all'ingrosso e al dettaglio svolga esclusivamente attività di distribuzione all'ingrosso se i suoi ricavi netti medi ponderati triennali al dettaglio non superino il 20% dei suoi ricavi netti medi ponderati triennali.

2 Gruppo 1: alimenti deperibili, generi alimentari, materiali di consumo per la casa, materiali e forniture per l'edilizia, forniture idrauliche e in metallo. Gruppo 2: Hardware e componenti IT, componenti elettrici e materiali di consumo, mangimi per animali, forniture agricole, alcolici e tabacco, alimenti per animali domestici, abbigliamento calzature e altri capi di abbigliamento, materie plastiche e prodotti chimici, lubrificanti, coloranti, prodotti farmaceutici, cosmetici, prodotti per la salute e il benessere, elettrodomestici, elettronica di consumo, mobili, forniture per la casa e l'ufficio, stampati, carta e imballaggi, gioielli, tessuti pelli e pellicce, veicoli domestici nuovi e usati, parti e forniture per veicoli, prodotti misti e prodotti e componenti non elencati nel gruppo 1 e 3. Gruppo 3: macchine mediche, macchine industriali, compresi veicoli industriali e agricoli, utensili industriali, componenti industriali e forniture varie.

3 Nel caso in cui i prodotti distribuiti rientrino in più di un Gruppo, si dovrà calcolare la percentuale di vendite che rientrano in ciascun Gruppo. Nel caso in cui almeno l'80% delle vendite rientri in un unico raggruppamento industriale e quindi meno del 20% delle vendite rientri in uno o più raggruppamenti industriali diversi, quest'ultimo non sarà determinante per la determinazione del rendimento il quale sarà invece fissato facendo riferimento solo alla cella della matrice pertinente per il raggruppamento industriale a cui appartiene la maggior parte delle vendite.

4 Net operating asset intensity (OAS) e Operating expenses intensity (OES)

5 Il Report non definisce le Giurisdizioni qualificate e quindi non è possibile, in questa fase, stabilire con esattezza in quali giurisdizioni si applicherà questo adeguamento, ma l'OCSE si è impegnata a pubblicare l'elenco sul proprio sito web.

6 Adjusted return on sales = ROS TP + (NRA j x OAS TP).