Plattformbesteuerung

Neu eingeführt wird ab 1.1.2025 die sog. Plattformbesteuerung bei der Mehrwertsteuer. Die Plattformbesteuerung kommt zur Anwendung, wenn folgende drei Bedingungen kumulativ erfüllt sind:

- Es muss eine elektronische Plattform vorliegen

- Es muss eine Lieferung vorliegen, und

- Die Lieferung wird durch die Plattform ermöglicht

In diesen Fällen wird die elektronische Plattform, unter bestimmten Umständen, steuerpflichtig für die Lieferungen, die über sie abgewickelt wurden. Damit wird die Plattform für die Lieferung steuerpflichtig, wenn der Ort der Lieferung im Inland liegt.

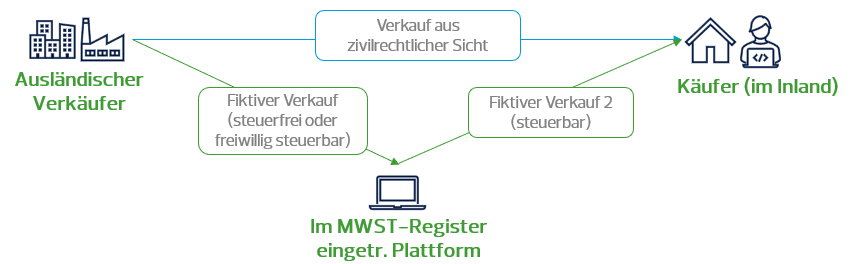

Wie im obigen Diagramm gezeigt, wird ein (fiktiver) Verkauf an die Plattform, und ein Weiterverkauf durch die Plattform angenommen. Dies führt zu 2 separat zu behandelnden Rechtsfällen:

- Verkauf des Verkäufers von Waren an die digitale Plattform;

- Verkauf der digitalen Plattform an den (inländischen) Lieferungsempfänger.

Sofern die Plattform steuerpflichtig wird (i.d.R. aufgrund von Art. 7 Abs. 3 Bst. b MWSTG), ist die (fiktive) Lieferung an die Plattform steuerlich entweder ausgenommen oder der Ort der Lieferung ist im Ausland. Der ausländische Verkäufer wird somit nicht steuerpflichtig, sofern er sich nicht unterstellt. Für die Verkäufer wird die Abrechnung auch formal einfacher.

Hintergrund

Grund für die Einführung der Plattformbesteuerung ist, dass bei der steuerfreien Einfuhr von Gegenständen mit Einfuhrsteuern von weniger als CHF 5 eine Besteuerung der Einfuhr (aus administrativen Gründen) ausbleibt. Wenn mit solchen Leistungen mehr als CHF 100’000 Umsatz erzielt wird, wird der Verkäufer grundsätzlich steuerpflichtig. Nicht alle ausländischen Anbieter halten sich an die Schweizer Bestimmungen. Dies führt zur Benachteiligung von inländischen Anbietern.

Bisheriges Recht (2019 - 2024)

Wie bereits erwähnt, werden Anbieter, die mit solchen Leistungen im Inland mehr als CHF 100’000 Umsatz erzielen, bereits bisher steuerpflichtig. Leider halten sich die Anbieter nicht immer an das geltende Recht, und die Durchsetzung ist schwierig.

Was ändert auf den 1. Januar 2025?

Durch die Einführung der Plattformbesteuerung wird die Steuerpflicht neu auf die digitalen Plattformen überwälzt. Diese sind für die korrekte Abrechnung der Steuer verantwortlich. Es ist möglich, mittels Unterstellungserklärung oder Verlagerungsverfahren die Steuerlast beim ausländischen Verkäufer zu belassen.

Auswirkung der Änderungen

- Sobald die digitale Plattform einen Umsatz von mehr als CHF 100’000 in der Schweiz erzielt, wird Sie ab dem Folgemonat neu steuerpflichtig.

- Sobald die Plattform registriert wird, wird die Plattform steuerlich als Importeur der Ware behandelt. Sie muss folglich:

- Auf allen inländischen Lieferungen die MWST abrechnen

- Auf allen folgenden Lieferungen an B2C-Kunden Steuern abrechnen (auch auf Gegenständen mit einem Steuerbetrag von unter CHF 5)

- Die Einfuhrsteuer abzurechnen (diese kann allerdings wiederum als Vorsteuer geltend gemacht werden).

- Ausländische Verkäufer, die über im Register eingetragene Plattformen abrechnen, müssen sich in der Schweiz nicht weiter für die MWST registrieren.

Auswirkung auf elektronische Plattformen

Für die elektronischen Plattformen dürften sich die administrativen Anforderungen erhöhen, da sie für die korrekte Abrechnung der Steuer verantwortlich sind.

Ausnahmen

Plattformen sind nicht betroffen, wenn:

- Sie nicht in den Bestellprozess involviert sind (weder direkt noch indirekt);

- Sie aus Ihren Tätigkeiten keinen Umsatz generieren;

Oder wenn die Plattform ausschliesslich eine der folgenden Dienstleistungen anbietet:

- die Verarbeitung von Zahlungen zu den gelieferten Produkten; und/oder

- die Plattform ausschliesslich Werbeleistungen für Produkte anbietet; und/oder

- die Plattform lediglich Anzeigeplätze bereitstellt; und/oder

- die Plattform Käufer nur an andere Plattformen weiterleitet.

Wichtigste Erkenntnisse und nächste Schritte

- Elektronische Plattformen und Anbieter sollten ihren derzeitigen Status prüfen und analysieren, ob die neuen Vorschriften Änderungen notwendig machen.

- Denken Sie daran, Ihre IT Systeme rechtzeitig für die neuen Bestimmungen einzustellen.

- Elektronische Plattformen sollten sich auf höhere administrative Anforderungen einrichten (Abwicklung und Abrechnung der Einfuhrsteuer, Einforderung der Umsatzsteuer und periodische Abrechnung mit der Mehrwertsteuer).

- Kommunizieren Sie diese Änderungen an Ihre Kunden, um eine transparente und klare Abrechnung zu gewähren.

Bitte zögern Sie nicht, uns für weitere Rückfragen und Unterstützung zu kontaktieren.

Satzänderungen bei der Mehrwertsteuer

Ab dem 1.1.2025 unterliegen Produkte für die Monatshygiene dem reduzierten Steuersatz.

Ausserdem werden die folgenden Leistungen neu von der Steuerpflicht ausgenommen:

- Für sämtliche von Reisebüros im eigenen Namen erbrachten (Reise-)Leistungen gilt das Erbringungsortsprinzip, d.h. der Ort des Sitzes des Reisebüros. Die von Reisebüros weiterverkauften Reiseleistungen sind von der Steuer ausgenommen (Möglichkeit der Option);

- Für die Zulassung zur Teilnahme an kulturellen Anlässen verlangte Entgelte (z.B. Einschreibgebühren) samt den darin eingeschlossenen Nebenleistungen sind ab 1.1.2025 von der Steuer ausgenommen;

- Bei den Leistungserbringern von Spitalbehandlungen und ärztlichen Heilbehandlungen sind neu auch die Ambulatorien und Tageskliniken aufgeführt (und somit sind deren Leistungen neu ausgenommen);

- Von der Steuer ausgenommen sind neu auch die Leistungen der koordinierten Versorgung im Zusammenhang mit Heilbehandlungen. Dies betrifft unter anderem Managed-Care-Leistungen;

- Das Zurverfügungstellen von Personal durch alle nichtgewinnorientierten Organisationen ist ebenfalls neu von der Steuer ausgenommen;

- Neu auch ausgenommen sind gewisse Leistungen, die für die berufliche Vorsorge erbracht werden.

Im Zweifelsfall wird eine spezifische und detaillierte Überprüfung der erbrachten Dienstleistungen, die von diesen neuen Ausnahmen profitieren könnten, empfohlen. Für weitere Informationen in dieser Angelegenheit stehen wir Ihnen gerne zur Verfügung.

Fiskalvertretung und Kontakt mit der Eidg. Steuerverwaltung

Ein Steuerpflichtiger, der weder Wohnsitz noch Sitz in der Schweiz hat, muss zur Erfüllung seiner verfahrensrechtlichen Pflichten grundsätzlich einen Vertreter mit Wohnsitz oder Sitz in der Schweiz bestellen. Die Hauptaufgabe des Vertreters in der Schweiz besteht darin, der ESTV die Möglichkeit zu geben, Anfragen an die steuerpflichtige Person zu richten und ihr bestimmte Dokumente zuzustellen (z.B. ein Postfach in der Schweiz). Der Vertreter ist nicht für die Mehrwertsteuerschulden der steuerpflichtigen Person mitverantwortlich.

Ab 2025 kann die ESTV auf die Bestellung eines Vertreters verzichten, wenn die Erfüllung der verfahrensrechtlichen Pflichten der steuerpflichtigen Person und der rasche Vollzug des Gesetzes auf andere Weise gewährleistet sind.

Diese Möglichkeit wird auch ausländischen Plattformen angeboten, die Lieferungen innerhalb der Schweiz ermöglichen. Sie müssen dies bei der Registrierung für Mehrwertsteuerzwecke beantragen und sich verpflichten, alle ihre steuerlichen Pflichten zu erfüllen. Gegebenenfalls muss die Plattform auch sicherstellen, dass die gesamte Kommunikation mit der ESTV elektronisch und in einer der Landessprachen erfolgt. Ein Vertreter in der Schweiz wird im Falle einer Mehrwertsteuerprüfung in jedem Fall erforderlich sein.

Vereinfachte jährliche Abrechnung für Kleinunternehmen

Ab dem 1. Januar 2025 können Unternehmen mit einem Jahresumsatz von höchstens CHF 5'005'000 auf Antrag eine jährliche Mehrwertsteuererklärung abgeben.

Um in den Genuss der jährlichen MwSt-Meldung zu kommen, müssen frühere und künftige MwSt-Erklärungen fristgerecht eingereicht und bezahlt werden.

Der Antrag auf Umstellung auf die jährliche Berichterstattung kann ab Januar 2025 über das ePortal gestellt werden. Um eine Jahresmeldung für 2025 einzureichen, muss der Antrag bis zum 28. Februar 2025 gestellt werden. Neu steuerpflichtige Personen haben 60 Tage nach Erhalt ihrer Umsatzsteuer-Identifikationsnummer Zeit, die Jahresmeldung über das ePortal zu beantragen.

Am Inhalt der Jahresmeldung ändert sich nichts, so dass Korrekturmeldungen, Jahresabstimmungen oder Fristverlängerungen möglich sind. Die Jahreserklärung muss bis Ende Februar des Folgejahres eingereicht und bezahlt werden.

Die Jahresmeldung ist mit der Verpflichtung zur Zahlung von Vorauszahlungen verbunden. Bei Anwendung der Effektiv- und Pauschalmethode sind drei Vorauszahlungen zu leisten, die am 30. Mai, 30. August und 30. November fällig sind. Bei der Nettosteuersatzmethode ist eine Zahlung bis zum 30.

August fällig. Auf verspätete Zahlungen oder Vorauszahlungen, die im Verhältnis zur tatsächlich geschuldeten Mehrwertsteuer nicht ausreichen, werden Zinsen erhoben. Unseres Erachtens ist diese „Vereinfachung“ in vielen Fällen keine Verbesserung, da weiterhin ein ähnlicher Aufwand wie bei der Abgabe der vierteljährlichen MwSt-Erklärungen erforderlich sein wird.

Verbesserungen in der Betrugsbekämpfung

Zur Bekämpfung von Serienkonkursen ermächtigt das teilrevidierte MWST-Gesetz die Eidgenössische Steuerverwaltung (ESTV), von Mitgliedern der Geschäftsführungsorgane juristischer Personen Garantien zu verlangen, wenn sie in mindestens zwei anderen juristischen Personen, die innerhalb eines kurzen Zeitraums in Konkurs gegangen sind, einem ähnlichen Organ angehört haben.

Im Bereich der Mehrwertsteuer ist die Übertragung von Emissionsrechten anfällig für Betrug. Die Übertragung von Emissionsrechten, Zertifikaten und Emissionsminderungsnachweisen, Stromherkunftsnachweisen und anderen ähnlichen Rechten wird daher künftig der Erwerbssteuer unterliegen, auch wenn der Erwerb von einem Unternehmen mit Sitz in der Schweiz erfolgt.

Saldosteuersatzmethode

Neu sind mehr als 2 Saldosteuersätze möglich. Massgeblich bleibt die 10%-Regel, d.h. es muss ein neuer Nettosteuersatz angewendet werden, wenn der Erlösanteil aus der jeweiligen Tätigkeit 10% des gesamten steuerpflichtigen Umsatzes übersteigt.

Beim Wechsel von der effektiven Abrechnungsmethode zur Saldosteuersatzmethode (und umgekehrt) ist neu der Wert des eingebrachten Warenlagers zu besteuern, oder die darauf geltend gemachte Vorsteuer ist zu korrigieren (analog der Einlageentsteuerung, oder als Eigenverbrauchskorrektur).

Einige Saldo- und Pauschalsteuersätze wurden von der ESTV überprüft und neu festgelegt.

Besondere Verfahren im Zusammenhang mit Exporten (Formular 1050), der Verbuchung der fiktiven Vorsteuer (Formular 1055) und der Margenbesteuerung (Formular 1056) wurden abgeschafft.

Tätigkeiten, die einen zusätzlichen Saldosteuersatz erfordern, können direkt in der Mehrwertsteuererklärung beantragt und gemeldet werden. Die ESTV führt eine Prüfung durch und erteilt danach die Bewilligung.

Planen Sie, am 1. Januar 2025 auf eine andere Abrechnungsmethode umzustellen?

Der Antrag auf Änderung der Methode muss vor dem 28. Februar 2025 eingereicht werden. Wir helfen Ihnen gerne bei der Beurteilung, ob ein Methodenwechsel für Sie vorteilhaft ist, und unterstützen Sie bei der Antragstellung.