Considérations préliminaires

Le système fiscal suisse reflète la structure fédérale de la Suisse, qui se compose de 26 cantons souverains et de plus de deux mille communes indépendantes. Tous les cantons ont le plein droit d'imposition, à l'exception des impôts qui sont exclusivement réservés au gouvernement fédéral. Par conséquent, la Suisse compte trois niveaux d'imposition : le niveau fédéral, le niveau cantonal et le niveau communal. Depuis plusieurs années, les aspects formels des différentes lois fiscales cantonales concernant l'impôt sur le revenu ont été harmonisés, par exemple en ce qui concerne la détermination du revenu imposable, les déductions, les périodes d'imposition et les procédures de cotisation. Les cantons et les communes disposent encore d'une autonomie importante pour les aspects quantitatifs de l'imposition, notamment en ce qui concerne la détermination des taux d'imposition applicables. Par conséquent, la charge fiscale varie considérablement d'un canton à l'autre.

Un autre élément important est que, pour se conformer aux normes fiscales internationales, le Conseil fédéral suisse et le Parlement suisse ont adopté une révision importante du régime fiscal suisse des entreprises (réforme de l'impôt sur les sociétés) depuis le 1er janvier 2020. Par conséquent, les régimes fiscaux spéciaux qui accordaient divers privilèges fiscaux au niveau cantonal (imposition privilégiée en tant que société holding, société mixte, société de domicile) ont été supprimés.

Néanmoins, la réforme fiscale veille à ce que la Suisse reste une place économique attrayante en introduisant des mesures de remplacement reconnues au niveau international telles que :

- Une baisse générale des taux d'imposition effectifs des sociétés au niveau cantonal, garantissant ainsi la compétitivité de la Suisse. Des taux d'imposition effectifs aussi bas que 12 à 21 %.

- Des déductions fiscales obligatoires (patent box) sur les brevets ou droits comparables suisses et étrangers, ainsi que des super déductions sur les revenus des brevets et les dépenses de R&D éligibles d'origine suisse.

- Une déduction des intérêts notionnels sur les fonds propres excédentaires.

Revenus locatifs et valeur locative

Particuliers

Introduction

La Suisse distingue deux types de personnes physiques : les personnes physiques salariées et les personnes physiques indépendantes qui constituent une catégorie hybride entre les personnes physiques et les entreprises. Dans la plupart des cas, les indépendants, comme les salariés, doivent payer des impôts sur le revenu et la fortune. Toutefois, les indépendants doivent remplir une déclaration d'impôt sur la base de leur fortune commerciale (comptes d'entreprise) et de leur fortune personnelle. Le patrimoine commercial comprend tous les éléments du patrimoine qui servent à l'exercice d'une activité indépendante, en totalité ou de manière prépondérante. Ainsi, les plus-values résultant de l'aliénation de la fortune commerciale seront imposées comme un revenu ordinaire de l'activité indépendante. En revanche, les travailleurs indépendants ont le droit de déduire fiscalement tout ce qui constitue une dépense justifiée sur le plan commercial, comme les entreprises.

Assujettissement à l'impôt

Le revenu imposable d'un particulier ne comprend pas seulement les loyers ou les frais de location reçus de tiers, mais aussi la valeur locative du bien immobilier utilisé personnellement par le contribuable, même pour un jour. La valeur locative d'un bien immobilier est déterminée par les autorités fiscales cantonales et correspond au revenu qui pourrait être généré si l'immeuble était loué. Ce revenu locatif est communiqué au propriétaire de l'immeuble par l'administration fiscale cantonale. Il se situe généralement entre 70% et 90% de la valeur locative du marché si l'immeuble était loué sur le marché.

Base d'imposition

Les personnes physiques sont soumises à l'impôt au niveau fédéral et cantonal/communal si elles ont leur résidence permanente ou temporaire en Suisse. Les personnes physiques résidentes sont soumises à l'impôt sur leur revenu mondial. Toutefois, les revenus provenant d'activités exercées à l'étranger, d'établissements permanents et de biens immobiliers situés à l'étranger sont exonérés mais pris en compte pour déterminer le taux d'imposition applicable (exonération avec progression).

Les personnes physiques non résidentes ne sont imposées que sur les revenus et la fortune d'origine suisse (assujettissement limité), si : elles perçoivent des revenus en travaillant physiquement en Suisse ou sont membres du conseil d'administration ou de la direction d'une société suisse ; elles sont créancières ou bénéficiaires de créances garanties par une hypothèque sur un bien immobilier en Suisse ou possèdent un bien immobilier en Suisse ; elles perçoivent des pensions et des revenus similaires provenant d'un ancien emploi de droit public ; elles génèrent des revenus affectés à un établissement fixe en Suisse.

Entreprises

Introduction

Les revenus locatifs sont ajoutés au bénéfice net d'une société et traités comme des revenus commerciaux ordinaires.

Assujettissement à l'impôt

Au lieu de l'impôt sur le revenu et la fortune des personnes physiques, les sociétés paient un impôt fédéral sur le bénéfice net et - mais seulement au niveau cantonal - un impôt supplémentaire sur les fonds propres et les réserves. Le bénéfice net d'une entreprise est constitué de l'ensemble des gains et des plus-values réalisés par une entreprise au cours d'un exercice commercial, diminué des dépenses commercialement justifiables. En conséquence, les revenus locatifs sont soumis à l'impôt sur les sociétés en tant que bénéfice commercial.

Base d'imposition

Les sociétés qui ont leur siège social ou leur administration effective en Suisse sont soumises à l'impôt fédéral, cantonal et communal sur les sociétés sur une base illimitée. Toutefois, cette obligation ne s'étend pas aux sociétés, aux établissements permanents et aux biens immobiliers situés à l'étranger.

Au contraire, les sociétés non résidentes sont considérées comme résidentes fiscales par le biais d'une affiliation économique lorsque : elles sont associées à une société établie en Suisse ; elles exploitent un établissement permanent en Suisse ; elles possèdent des biens immobiliers situés en Suisse ou ont des droits d'occupation réelle sur ces biens immobiliers ou des droits personnels économiquement similaires aux droits d'occupation réelle ; elles sont titulaires ou usufructuaires de dettes garanties par une hypothèque ou une sûreté sur des biens immobiliers situés en Suisse ; elles font le commerce de biens immobiliers situés en Suisse ou agissent en tant que courtiers dans des transactions immobilières.

Un taux d'imposition fédéral effectif proportionnel de 7,8 % est prélevé sur le bénéfice net. Chaque canton et commune peut définir son propre taux d'imposition. Avec l'impôt fédéral, il peut varier de 12 à 21 % selon les régions.

Gains en capital

Personnes physiques

Introduction

En ce qui concerne l'imposition des gains en capital sur les biens immobiliers, aucun impôt spécial n'est perçu au niveau fédéral, alors que tous les cantons prélèvent un tel impôt. De plus, l'impôt sera dans certains cas perçu par le canton seul, par contre, la législation cantonale peut permettre aux communes d'être les destinataires de l'impôt spécial. En outre, dans la plupart des cantons, le barème de l'impôt spécial sur les gains immobiliers dépend de deux facteurs : le montant du gain et la durée de possession.

La loi prévoit même une charge fiscale plus élevée pour les ventes à court terme à but lucratif. En revanche, les vendeurs peuvent bénéficier d'une déduction fiscale en cas de possession prolongée.

Enfin, au niveau cantonal, deux systèmes différents s'appliquent à l'imposition des gains en capital :

- Le système moniste : toutes les plus-values réalisées par la vente de biens immobiliers sont soumises à un "impôt spécial sur le bénéfice immobilier" qui s'applique aussi bien aux personnes physiques qu'aux sociétés.

- Le système dualiste : les plus-values réalisées par la vente de biens immobiliers dans le patrimoine privé des particuliers sont imposées séparément sur la base de l'impôt spécial. En revanche, les gains réalisés sur la fortune commerciale (indépendants et sociétés) sont soumis à l'impôt ordinaire sur le revenu, respectivement à l'impôt sur les sociétés.

Assujettissement à l'impôt

Selon le système cantonal appliqué, les gains en capital réalisés sur la vente de la fortune commerciale par un indépendant sont soumis soit à l'impôt sur le revenu des personnes physiques, soit à l'impôt spécial sur les gains en capital. En ce qui concerne le traitement fiscal des gains en capital privés en revanche, ils sont soumis à l'impôt spécial sur les gains en capital.

Base de l'impôt

Le revenu imposable représente la différence entre le bénéfice résultant de la vente et les dépenses d'investissement (prix d'acquisition et revalorisation) et les déductions légales (frais administratifs, commissions, etc.). Le calcul varie selon les cantons :

- Certains cantons traitent chaque gain en capital séparément et tiennent compte du montant du gain et/ou de la durée de possession.

- D'autres cantons imposent toutes les plus-values réalisées dans un délai donné.

- Le système dualiste : les plus-values réalisées par la vente d'actifs immobiliers dans le patrimoine privé des particuliers sont imposées séparément sur la base de l'impôt spécial (comme décrit ci-dessus). En revanche, les gains réalisés sur le patrimoine commercial (indépendants et sociétés) sont soumis à l'impôt ordinaire sur le revenu (jusqu'à 45 %), respectivement à l'impôt sur les sociétés (entre 12 et 21 % selon les cantons).

Entreprises

Introduction

L'impôt suisse sur le revenu des sociétés inclut les gains en capital réalisés par la vente d'actifs mobiliers ou immobiliers. Les plus-values commerciales n'étant pas exonérées, elles sont ajoutées aux bénéfices de la société.

Assujettissement à l'impôt

Le revenu des entreprises est soumis à un taux d'imposition de 7,8% au niveau fédéral, et jusqu'à 21% en incluant les impôts cantonaux et communaux.

Base de l'impôt

Veuillez vous référer à la section applicable aux personnes physiques.

Exonérations

L'imposition des gains en capital peut être reportée à condition que :

- Une entreprise réinvestisse dans des actifs commerciaux tout aussi essentiels dans un délai de deux ans ;

- Sur le territoire suisse ;

- à une valeur comptable similaire.

Le même report s'applique aux plus-values sur les biens mobiliers lorsque :

- Une société réinvestit dans des actifs commerciaux tout aussi essentiels dans un délai de deux ans ;

- La participation détenue par l'entreprise s'élève à 10% du capital social au moment de la vente ;

- La période de détention a duré au moins un an.

Taxe sur la valeur ajoutée

Personnes physiques

Introduction

La confédération perçoit un impôt général sur la consommation avec déduction de l'impôt préalable à chaque étape de la production et de la distribution.

Assujettissement à l'impôt

A moins qu'elles ne soient exemptées par la législation suisse sur la TVA, les activités commerciales ou professionnelles exercées en Suisse sont soumises à la TVA. En outre, quelle que soit leur forme juridique, les entreprises (y compris les indépendants) sont assujetties à la TVA, sauf lorsque leur chiffre d'affaires annuel provenant de livraisons imposables effectuées en Suisse et/ou à l'étranger est inférieur à 100'000 CHF.

Base de l'impôt

En règle générale, la livraison et la location de biens immobiliers non commerciaux sont exonérées de la TVA. Ainsi, la vente d'un immeuble d'habitation entre particuliers n'est pas soumise à la TVA. Toutefois, en cas de vente d'un immeuble commercial effectuée par un particulier assujetti à la TVA suisse, l'opération peut être soumise à la TVA sur une base volontaire. De même, la location d'un immeuble commercial par un particulier assujetti à la TVA à un autre assujetti à la TVA peut également être soumise à la TVA.

Entreprises

Introduction

Les mêmes règles que pour les indépendants s'appliquent aux sociétés.

Taxe sur les transferts de biens immobiliers

Personnes physiques

Introduction

L'impôt est prélevé sur le transfert de biens immobiliers d'une personne ou d'une société à une autre. Les droits sur les biens immobiliers peuvent être qualifiés de biens immobiliers.

Assujettissement à l'impôt

L'impôt sur le transfert s'applique à l'acquisition de la propriété juridique ou économique d'un bien immobilier suisse et est généralement dû par l'acquéreur. Toutefois, selon le canton, l'impôt peut être réparti entre l'acheteur et le vendeur, que ce soit par contrat ou par la loi.

Base de l'impôt

L'impôt sur les mutations immobilières varie d'un canton à l'autre. La valeur vénale du bien immobilier est imposée à un taux d'imposition proportionnel de 0 à 3,3 %. En général, plus un bien immobilier a été détenu longtemps, plus l'impôt sera faible.

Exonérations

Il existe diverses exonérations en cas de fusion, de transformation, de restructuration ou de transfert de patrimoine. Les autres cas sont les donations, les successions, les échanges ou les ventes forcées en cas de faillite.

Entreprises

Les règles sont identiques pour les sociétés.

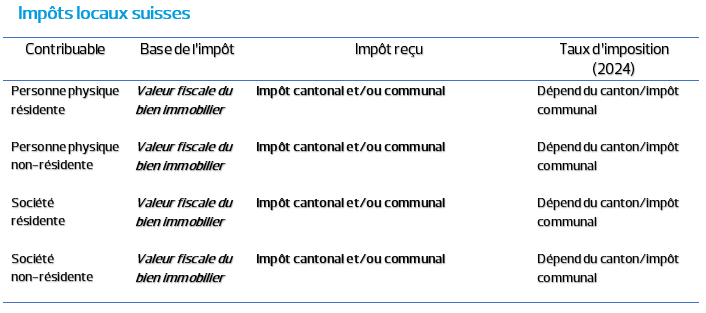

Personnes physiques

Introduction

L'impôt foncier est un impôt cantonal et/ou communal prélevé périodiquement sur les biens immobiliers suisses. L'impôt est perçu chaque année et est généralement calculé en fonction de la valeur fiscale déterminante existant à la fin de chaque période fiscale.

Assujettissement à l'impôt

Tout propriétaire d'un immeuble d'habitation ou commercial en Suisse est assujetti à l'impôt foncier. Toutefois, certains cantons ont décidé de ne pas percevoir l'impôt.

Base de l'impôt

L'impôt foncier est un impôt proportionnel, exprimé en %, basé sur la valeur fiscale de l'immeuble. La valeur fiscale est déterminée par les autorités compétentes. Selon le canton, elles appliquent une formule ou procèdent à une estimation sur place. En règle générale, la valeur fiscale se situe entre 70 et 90 % de la valeur de marché du bien immobilier. Les autorités locales déterminent le montant de l'impôt dans leur loi sur l'impôt foncier. Dans certains cas, il peut aller jusqu'à 3 %.

Exonérations

Il existe diverses exonérations en cas de fusion, de transformation, de restructuration ou de transfert de patrimoine. Les autres cas sont les donations, les successions, les échanges ou les ventes forcées en cas de faillite.

Entreprises

Des règles similaires s'appliquent aux entreprises.

Personnes physiques

Introduction

L'impôt sur la fortune est un impôt cantonal et communal prélevé sur la valeur nette totale de la fortune, y compris les biens immobiliers. Les emprunts sur les biens immobiliers sont déductibles.

Assujettissement à l'impôt

L'impôt sur la fortune est dû sur la fortune nette des personnes physiques. La fortune nette comprend la valeur des biens immobiliers moins les dettes liées aux biens immobiliers et les autres déductions sociales.

Base de l'impôt

L'impôt sur la fortune se compose généralement d'un taux d'imposition progressif exprimé en pour mille, multiplié par un coefficient fixé périodiquement, tandis que quelques cantons appliquent un taux d'imposition proportionnel. La charge fiscale peut varier entre 0,0010 % et 1 %. En outre, certaines communes prélèvent un impôt basé sur l'impôt cantonal.

Exonérations

Les agents publics des États étrangers et les diplomates sont exonérés de l'impôt sur la fortune. L'imposition de la fortune en Suisse dépend du statut de résidence fiscale de la personne. Une personne étrangère considérée comme résidente fiscale en Suisse sera en général soumise à l'impôt sur la fortune nette globale, tandis qu'un contribuable non-résident n'est soumis à l'impôt suisse que sur les actifs dont le siège est en Suisse.

Entreprises

Non applicable car contrairement aux personnes physiques, les sociétés sont imposées sur leur bénéfice net et leurs fonds propres.

Véhicules pour l'immobilier suisse

Véhicules couramment utilisés pour la propriété et la gestion de biens immobiliers

Société anonyme

Les sociétés les plus fréquemment utilisées pour la propriété, la gestion et la vente de biens immobiliers suisses sont appelées sociétés immobilières. Il s'agit avant tout de sociétés anonymes suisses (AG/SA), cette désignation n'ayant qu'un but fiscal. Le capital est divisé en actions et les actionnaires de la SI ne sont pas personnellement responsables des dettes de l'entreprise.

Partenariat et joint ventures

Les joint ventures et les sociétés à responsabilité limitée suisses sont traitées de manière similaire sur le plan fiscal. En revanche, les sociétés simples n'ont pas de personnalité juridique et ne sont pas soumises à l'impôt en tant que telles, elles sont considérées comme totalement transparentes, sauf si elles sont qualifiées d'établissement permanent. Les pertes de la joint venture peuvent donc être compensées par les revenus des associés.

Trusts

Les trusts dûment établis sont reconnus par les autorités suisses, pour autant qu'ils soient conformes aux lois impératives suisses. Les trusts n'ont pas de personnalité juridique. En outre, si ni le constituant ni les bénéficiaires ne sont des résidents suisses et si les actifs du trust ne comprennent pas de biens immobiliers suisses, le contrat de trust n'est pas soumis à l'impôt suisse sur le revenu.

Toutefois, en ce qui concerne les trusts liés à la Suisse, les constituants, les fiduciaires et les bénéficiaires sont soumis aux impôts suisses dans plusieurs cas :

- Les constituants de trusts révocables domiciliés en Suisse restent soumis à l'impôt sur le revenu des personnes physiques et à l'impôt sur la fortune des personnes physiques, car les trusts révocables sont transparents aux fins de l'impôt suisse. Ainsi, tous les actifs du trust, et tous les revenus gagnés par le trust seront attribués au constituant. Les distributions aux bénéficiaires sont imposées comme une donation. Les donations des parents à leurs enfants (ou vice versa) ne sont généralement pas soumises à l'impôt sur les donations dans la plupart des cantons. Ainsi, les bénéficiaires résidents d'un trust révocable établi par un constituant en ligne directe peuvent toujours être totalement exonérés d'impôt, quel que soit le lieu de résidence du constituant.

- La création d'un trust irrévocable à intérêts fixes : est traitée comme une donation. La structure sera soumise aux lois cantonales sur les donations et les successions. La position des bénéficiaires est analogue à celle d'un usufructuaire. Ainsi, les actifs du trust et tous les revenus qui en découlent sont attribués aux bénéficiaires. La part attribuable aux bénéficiaires suisses est soumise à l'impôt cantonal sur la fortune. Les distributions sont considérées comme un revenu imposable entre les mains des bénéficiaires suisses. Conformément aux règles générales de l'impôt sur le revenu, les gains en capital et les distributions des biens du trust ne sont pas soumis à l'impôt.

- Les trusts discrétionnaires irrévocables sont considérés comme des donations et soumis à l'impôt cantonal sur les donations et les successions. Aucun impôt suisse n'est dû sur l'établissement si le constituant n'est pas un résident suisse. En ce qui concerne les constituants résidents suisses cependant, les actifs du trust leur restent attribuables. Comme les bénéficiaires n'ont que des droits conditionnels, aucune donation n'a effectivement eu lieu. -Par conséquent, le constituant résident restera imposable en tant que propriétaire des actifs du trust. Tant que les actifs ne sont pas attribués à des bénéficiaires particuliers, aucun impôt sur la fortune ne sera dû par les bénéficiaires résidents suisses. Au contraire, l'impôt sur la fortune sera prélevé dans les mains du constituant. La distribution des revenus constitue un revenu imposable pour les bénéficiaires résidents suisses. Exceptionnellement, les gains en capital attribuables aux bénéficiaires résidents suisses sont imposés comme des revenus ordinaires.

Les fiduciaires domiciliés en Suisse ne sont soumis à l'impôt sur le revenu que sur les revenus qu'ils perçoivent en échange des services qu'ils fournissent.

Véhicules immobiliers spécifiques pour l'immobilier suisse

Fonds immobiliers

Les fonds immobiliers suisses existent sous trois formes : ouverte (contractuelle ou SICAV) ou fermée (SCPC). Le traitement fiscal des fonds immobiliers varie selon que le fonds détient des biens immobiliers directement ou indirectement par l'intermédiaire d'une société immobilière. En règle générale, les fonds immobiliers contractuels n'ont pas de personnalité juridique et sont donc exonérés de l'impôt sur les sociétés et de l'impôt sur le capital. Les revenus générés par le fonds sont imposables entre les mains des investisseurs. Néanmoins, les fonds immobiliers détenant des biens immobiliers en propriété directe sont assimilés à des personnes physiques et sont donc des sujets imposables. Au niveau fédéral, le taux applicable est la moitié du taux d'imposition ordinaire. Les gains en capital sont imposés au niveau du fonds, quelle que soit sa forme. Lorsque le fonds détient des biens immobiliers en propriété directe, le droit de mutation est perçu au niveau du fonds lui-même.

En ce qui concerne les personnes physiques agissant en tant qu'investisseurs, tous les revenus provenant du fonds sont imposables entre leurs mains, pour autant que les parts du fonds soient détenues dans leur patrimoine privé. Quant aux indépendants ou aux personnes physiques détenant des parts dans leur fortune commerciale, tous les revenus provenant d'un fonds ne détenant pas de biens immobiliers en propriété directe est imposé comme revenu personnel ou revenu professionnel. En ce qui concerne la fortune privée, les actifs imposés dans les mains du fonds ne sont pas non plus imposés dans les mains des investisseurs.