Overnameprijzen

De overnameprijzen voor overnames < 20 mio € zakken met minder dan 10%. Het marktsegment > 20 mio € kent zelfs nog een lichte stijging in 2020. Over alle segmenten heen blijft de multiple vrij stabiel op 6,4 keer de EBITDA.

Multiples per sector

In de vorige editie van de M&A Monitor werden nog gemiddelde multiples > 9 gerapporteerd, zoals in de sectoren Pharma en Chemie. Dit is nu niet meer aan de orde.

De sectoren waarvan de multiple het hardst zijn gedaald zijn:

- Chemie(-2,4)

- Pharma (- 1,4)

- Telecommunicatie(-1,4)

- Entertainment & media (-1,1)

De sectoren met traditiegetrouw lagere multiples, zoals bouw, retail en transport bleven stabiel.

In sommige sectoren waarin voldoende deals werden gerapporteerd, werden voor het eerst ook segmentcijfers gerapporteerd:

Nog enkele interessant weetjes

- Gemiddeld is de eigen inbreng 30% voor de kleinere deals. Dit kan gaan tot 50% voor de deals > 100 mio euro. Hier is een licht stijgende trend vast te stellen.

- Earnouts, waarbij een gedeelte van de overnameprijs pas betaald wordt bij het bereiken van bepaalde targets in de toekomst, worden in 36% van de deals afgesloten. Bij de vorige editie was dit in 31% van de gevallen.

- Een vendor loan, waarbij de verkoper aan de overnemer een lening toekent, wordt in 43% van de deals toegekend, komende van 35%.

- Gemiddeld zijn er 4 bieders per overnamedossier.

- Er is een stijging van het aantal deals dat meer dan 1 jaar tijd in beslag neemt om het overnameproces tot een goed einde te brengen.

Toekomst

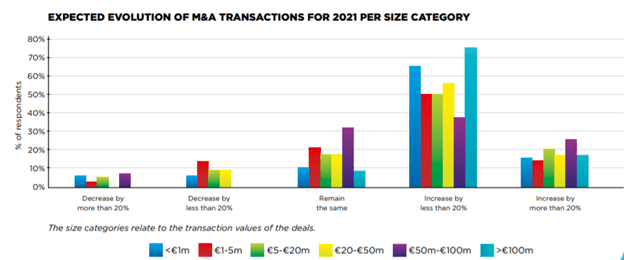

Over de nabije toekomst zijn de meeste actoren op de Belgische overnamemarkt positief gestemd.