À retenir

Imaginée plus ambitieuse, la loi crée de nouveaux dispositifs de partage de la valeur tout en aménageant ceux existants

Elle instaure notamment de nouvelles obligations pour les entreprises en fonction de leurs effectifs

Attention: à la suite de la Loi de financement de la sécurité sociale et de la réformes des cotisations patronales en 2025, des changements ont été adoptés et impactent fortement les entreprises. Nous vous invitons à consulter notre infographie explicative ici ou dans le menu déroulant en fin d'article.

Initialement conçue pour répondre au contexte de crise des « gilets jaunes » et nommée « Prime exceptionnelle de pouvoir d’achat » (PEPA), dite anciennement « Prime Macron », la « prime de partage de la valeur » (PPV) est entrée en vigueur le 1er juillet 2022 dans le cadre d’un dispositif désormais pérenne.

Ce dispositif a été récemment assoupli dans le cadre d’une loi, imaginée plus ambitieuse par les pouvoirs publics : la loi n° 2023-1107 du 29 novembre 2023 « portant transposition de l'accord national interprofessionnel relatif au partage de la valeur au sein de l'entreprise ».

Cette loi (entrée en vigueur le 1er décembre 2023), englobe la PPV et crée de nouveaux dispositifs de partage de la valeur tout en aménageant ceux existant comme l’intéressement ou la participation.

Les objectifs de cette loi s’articulent autour de trois axes :

- mieux associer les salariés aux performances de leur entreprise en vue de soutenir leur pouvoir d’achat ;

- encourager les entreprises de moins de 50 salariés à mettre en place un ou des dispositifs de partage de la valeur : participation, intéressement, plan d’épargne salariale, PPV ;

- faciliter de manière générale la généralisation des dispositifs d’épargne salariale.

Plusieurs décrets attendus et parus désormais (fin juin et début juillet 2024), permettent désormais aux entreprises de s’approprier pleinement des dispositifs visés dans cette loi.

De plus, trois séries de questions-réponses (QR) ont été récemment publiées par l’administration sur la même période, afin de clarifier les nouvelles obligations légales et de mieux comprendre la portée de certaines dispositions.

Nos experts vous proposent un décryptage de ce dispositif, de ses évolutions et de ces nouvelles obligations pour les entreprises (en fonction de leurs effectifs).

Partage de la valeur : la PPV, la formule de la simplicité

Pourquoi mettre en place la PPV ?

Tout d’abord, la prime de partage de la valeur peut être mise en place :

- soit par accord d’entreprise ou de groupe conclu selon les modalités d'un accord d’intéressement des salariés ;

- soit par décision unilatérale (DU), après consultation du comité social et économique (CSE), s'il existe.

L’employeur est libre de choisir la méthode qui lui convient.

PPV : Quels avantages et bénéfices ?

La PPV offre des avantages substantiels :

- le plafond de l’exonération de cotisations applicable à la ou aux PPV est fixé à 3.000€ par bénéficiaire et par année civile dans le cas général ;

- le plafond est porté à 6.000€ si l’entreprise a mis en place un dispositif d’intéressement (pour les entreprises d’au moins 50 salariés) ou un dispositif d’intéressement ou de participation (entreprises de moins de 50 salariés).

Mise en concurrence avec une prime dite « classique », la PPV est exonérée et offre des avantages substantiels puisque la prime classique est, quant à elle, soumise aux cotisations sociales et à l’impôt sur le revenu.

En contrepartie, la PPV ne crée pas de droits sociaux au titre du chômage ou de la retraite.

Quelles nouveautés concernant la PPV ?

Depuis le 1er janvier 2024, deux PPV peuvent désormais être attribuées, au titre d'une même année civile. Jusqu'à présent, une seule prime pouvait l'être.

Aussi, le décret n° 2024-644 du 29 juin 2024 entérine la défiscalisation de la PPV (au profit des salariés) quel que soit la rémunération perçue par le salarié.

Ce décret précise le délai et les modalités d’information des salariés et d’affectation (en tout ou partie) de la prime de partage de la valeur à un plan d’épargne salariale (PEE, PEI, PERCO) ou à un plan d’épargne retraite d’entreprise (PERECO ou PERO).

Les modalités de la PPV sont désormais intégrées dans le Bulletin officiel de la sécurité sociale (boss.gouv.fr).

Des nouveautés spécifiques relatives aux typologies d’entreprises sont également prévues, nos experts RSM vous invitent à les découvrir dans le menu déroulant en bas de cet article.

Les conseils de nos experts RSM :

La PPV offre indéniablement une simplicité dans sa mise en œuvre et se traduit par la formalisation d’une décision unilatérale de l’employeur (DUE), qui ne fait pas l’objet d’un dépôt auprès des administrations.

Le dispositif n’est assorti d’aucun objectif à atteindre par les salariés à l’inverse du régime de l’intéressement légal.

Le montant de la PPV peut être différencié entre les salariés, selon des critères de modulation visés par la loi (liste limitative) :

- rémunération,

- niveau de classification,

- ancienneté dans l’entreprise,

- durée de présence effective pendant l’année écoulée,

- durée de travail prévue au contrat en cas de temps partiel.

De plus, son coût financier est très réduit pour les entreprises comptant moins de 50 salariés :

Prenons l’exemple d’une entreprise (comptant moins de 50 salariés) et qui souhaite verser 500 euros à son salarié (qui perçoit une rémunération inférieure à 3 SMIC annuels). Ce versement coûte 500 euros à l’entreprise sans compter le gain lié à la déductibilité de cette dépense sur le plan comptable.

Dans le cadre d’une démarche prudentielle et dans l’attente d’un éventuel QR de l’administration, veillez à mettre à jour (ou le mettre en place) votre plan d’épargne salariale (afin de l’étendre à la PPV) en vous rapprochant de l’institution (avec laquelle vous l’avez mis en place) et faire bénéficier les salariés de l’effet de levier attaché à l’exonération fiscale.

Il est indispensable de déposer le plan d’épargne (ou l’avenant) auprès de l’administration du travail sur le site dédié (TéléAccords) pour prétendre à l’exonération fiscale.

A noter que ce dispositif ne se substitue en aucun cas à des augmentations de rémunération, ni à des primes prévues par un accord salarial, un contrat de travail ou des usages en vigueur dans l'entreprise. Aussi, il ne se substitue pas à des éléments de rémunérations versés par l'employeur ou qui deviendraient obligatoires en vertu de règles légales, contractuelles ou d'un usage.

Partage de la valeur : quels aménagements et quelles nouvelles mesures contenues dans la loi ?

Zoom sur le PPVE

La loi du 29 novembre 2023 crée un nouveau dispositif : le plan de partage de la valorisation d’entreprise (PPVE).

Ce dispositif – qui est facultatif - permet aux employeurs (quel que soit l’effectif) d'intéresser financièrement les salariés à la valorisation financière de leur entreprise tout en les fidélisant. En cela, il se rapproche de la philosophie de « l’actionnariat salarié », sans lui être assimilable.

L’objet du PPVE consiste à verser une prime aux salariés si la valeur de l'entreprise augmente sur une période de 3 années fixée par le plan.

Cette prime est assortie d’un régime social et fiscal de faveur.

Le montant maximal pouvant être attribué à un même salarié au titre d'un même exercice s’élève à ¾ du montant annuel du plafond de sécurité sociale (PASS) soit 34.776 € (en 2024).

Le PPVE doit être établi par accord avec le personnel selon les mêmes modalités qu'un régime de participation ou d'intéressement :

- accord collectif ;

- accord entre l'employeur et les représentants d'organisations syndicales représentatives dans l'entreprise ;

- accord au sein du CSE ;

- ratification à la majorité des deux tiers du personnel d'un projet d'accord proposé par l'employeur.

Le décret 2024-644 du 29 juin 2024 rend désormais opérationnel ce dispositif.

Intéressement et participation : quelles évolutions ?

Possibilité de verser des avances sur participation

L'accord participation, à l’instar de l’intéressement, peut désormais prévoir le versement, en cours d'exercice, d'avances sur les sommes dues au titre de la réserve spéciale de participation (ou au titre de l'intéressement).

Les avances sont versées au bénéficiaire, après avoir recueilli son accord, selon une périodicité qui ne peut être inférieure au trimestre.

L’article L 3348-1 prévoit également :

- les modalités de remboursement en cas de trop-perçu (retenues sur salaire),

- le régime fiscal du trop-perçu affecté à un plan d'épargne salariale qui peut être débloqué (versement volontaire).

Répartition proportionnelle aux salaires

Désormais, une modalité particulière a été inscrite et pouvant être retenue dans la répartition proportionnelle aux salaires dans le cadre des accords d’intéressement.

Ainsi, l’accord d’intéressement peut fixer un salaire plancher, un salaire plafond ou les deux, servant de base à la répartition individuelle lorsqu'elle est proportionnelle aux salaires. La loi permet ainsi de favoriser les plus bas salaires pour atténuer les inégalités salariales.

Abrogation du report de 3 ans de la participation

Précédemment lorsqu'une entreprise ayant conclu un accord d'intéressement venait à employer au moins 50 salariés, les obligations en matière de participation ne s'appliquaient qu’au 3ème exercice clos après le franchissement du seuil d'assujettissement à la participation, si l'accord est appliqué sans discontinuité pendant cette période.

Désormais, la mise en place de la Réserve Spéciale de Participation (RSP) doit être appréhendée sans considération d’un accord d’intéressement déjà en place.

Epargne salariale : 3 nouveaux cas de déblocage

Pour rappel, le Code du travail (articles L 3324-10, L 3332-25 et R 3324-22) prévoit 9 cas de déblocage anticipé de la participation et des sommes investies dans un plan d'épargne d'entreprise ou un PEE.

Le décret n° 2024-690 du 5 juillet 2024 prévoit désormais, 3 nouveaux cas de déblocage résumés ci-dessous :

- travaux de rénovation énergétique de la résidence principale ;

- l’activité de proche aidant exercée par l’intéressé, son conjoint ou son partenaire lié par un pacte civil de solidarité auprès d’un proche tel que défini aux articles L. 3142-16 et L. 3142-17 du code du travail ;

- l’achat d’un véhicule qui utilise l’électricité, l’hydrogène ou une combinaison des deux comme source exclusive d’énergie ou d’un cycle à pédalage assisté, neuf.

PEE : plafond des abondements rehaussé

Le décret n° 2024-690 du 5 juillet 2024 modifie (en rehaussant) le plafond global des abondements de l'employeur au PEE soit 16 % du PASS (contre 8% précédemment) 7.418,88 € en 2024 en cas d'abondement unilatéral de l'employeur destiné à l'acquisition d'actions de l'entreprise.

En conclusion :

Avec la loi du 29 novembre 2023, les entreprises sont désormais confrontées de plus en plus à la thématique du partage de la valeur avec leurs salariés et ce, dans un contexte économique toujours marqué par la poussée inflationniste.

La loi introduit des dispositifs novateurs que tout chef d’entreprise se doit d’appréhender et examiner avec soin compte tenu des opportunités (ou des obligations) qu’elle crée.

Reste à savoir comment ces dispositifs vont évoluer dans un contexte législatif incertain au lendemain de la dissolution de l’Assemblée nationale.

RSM France peut vous accompagner dans cette démarche qui repose sur des équilibres toujours en constante évolution.

Nos experts RSM décryptent pour vous les possibilités offertes aux dirigeants d'entreprises de moins de 11 salariés.

Quelles obligations pour les entreprises de moins de 11 salariés ?

La loi du 29 novembre 2023 ne crée aucune obligation particulière pour les entreprises qui comptent moins de 11 salariés, en matière de partage de la valeur.

Comment néanmoins mettre en place un dispositif de partage de la valeur et ce, quand bien même la loi ne fixe aucune obligation ?

Si vous souhaitez mettre en place un dispositif de partage de la valeur pour vos salariés, nos experts RSM vous indiquent que plusieurs leviers s’offrent à vous, avec des mesures de facilitation et d’aménagement prévues par la loi :

- PPV

- Intéressement,

- Participation

- Plan d’épargne salariale (PEE)

- Plan de partage de la valorisation d’entreprise (PPVE).

Nos experts insistent sur le fait que le choix d’un dispositif doit s’opérer en fonction des buts recherchés par le chef d’entreprise et notamment :

- simplicité : versement d’une PPV ou d’un abondement dans le cadre d’un plan d’épargne salariale ;

- recherches de performances : en fixant des objectifs aux salariés par la mise en place d’un accord d’intéressement légal ;

- redistribution d’une quote-part du bénéfice par mise en place d’un accord de participation.

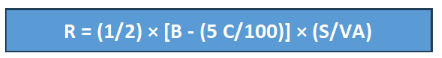

En matière de participation, il faut noter que la nouvelle loi prévoit la possibilité pour les entreprises comptant moins de 50 salariés de se doter d'un régime de participation volontaire avec une formule de calcul moins favorable que la formule légale, qui rappelons-le est la suivante :

B = bénéfice imposable, déduction faite de l’impôt correspondant mais augmenté de la provision pour investissement ;

C = capitaux propres de l’entreprise ;

S = salaires bruts ;

VA = valeur ajoutée

L’administration confirme dans son Questions-Réponses portant sur « l’expérimentation d’un régime de participation dérogeant à la règle d’équivalence des avantages consentis aux salariés » qu’une entreprise faisant le choix d’une formule dérogeant à la formule légale n’a plus besoin de comparer son résultat à celui de la formule légale et n’est plus dans l’obligation de verser à minima le résultat de cette dernière.

La formule dérogatoire peut avoir un résultat moins disant comme un résultat mieux disant que celui de la formule légale.

Les entreprises ont donc ainsi la possibilité de faire le choix de recourir au dispositif de la participation en s’appuyant sur une formule de calcul reposant sur des résultats financiers et non des objectifs liés à la productivité qui elle sera plus propice aux accords d’intéressement.

A noter que l'expérimentation visant la participation dérogatoire est d'une durée de 5 ans et se termine le 29 novembre 2028.

À partir du 1er janvier 2025, ces entreprises devront mettre en place un dispositif de partage de la valeur en cas de bénéfice net fiscal au moins égal à 1 % du chiffre d’affaires pendant 3 exercices consécutifs précédents (pour la première fois : 2022-2023-2024).

Il s’agit d’une expérimentation pendant une durée de 5 ans à compter de la promulgation de la loi. Un rapport d’évaluation à l’issue des 5 ans est prévue avant une éventuelle pérennisation de ce dispositif au-delà du 29 novembre 2028.

Quelles sont les entreprises concernées par cette nouvelle obligation ?

Les entreprises visées par ce nouveau dispositif sont celles constituées sous forme de société d’au moins 11 salariés non tenues de mettre en place la participation et certaines entités d’au moins 11 salariés du secteur de l’économie sociale et solidaire.

Les entreprises de droits étrangers qui disposent d’établissements permanents en France, sachant qu’elles effectuent leurs déclarations fiscales et sociales en France, sont concernées par cette obligation légale.

La loi retient un bénéfice net fiscal au sens de celui utilisé pour le calcul de la Réserve spéciale de participation (RSP). C’est-à-dire le bénéfice réalisé en France métropolitaine et en Guadeloupe, Guyane, Martinique, à Mayotte, à La Réunion, Saint-Barthélemy et à Saint-Martin, tel qu’il est retenu pour être soumis à l’impôt sur le revenu ou aux taux de l’impôt sur les sociétés qui est diminué de l’impôt correspondant.

Ainsi, si une entreprise de 11 à 49 salariés réalise un bénéfice net fiscal en France au moins égal à 1% de son chiffre d’affaires sur trois exercices consécutifs, elle est soumise à cette nouvelle obligation.

Cependant, l’administration précise que certaines « entreprises de 11 à 49 salariés réalisant des bénéfices réguliers » sont exclues de ce dispositif expérimental de partage de la valeur :

- les entreprises individuelles ;

- les entreprises qui relèvent du statut des sociétés anonymes à participation « ouvrière » (SAPO), si elles ont versé un dividende à leurs salariés au titre de l’exercice écoulé et n’ont pas fait usage de la possibilité de verser un dividende prioritaire proportionnel au capital social aux actionnaires en capital

- les entreprises disposant déjà d’un accord d’intéressement et de participation

Le décret n°2024-690 du 5 juillet 2024 précise que le seuil de 11 salariés doit être déterminé selon les modalités prévues à l’article L 130-1, I du code de la sécurité sociale (effectif « sécurité sociale »).

Le bénéfice net fiscal pris en compte est celui prévu pour l’application de la formule légale de calcul de la réserve spéciale de participation

A noter que les entreprises qui ont mis en place au titre de l’exercice suivant ces trois années, un des dispositifs de partage de la valeur (intéressement, participation, abondement d’un plan d’épargne salariale ou PPV, ne sont pas concernées.

L’administration précise dans ses questions-réponses, que la règle des cinq années civiles consécutives, prévue au II de l’article L. 130-1 du code de la sécurité sociale, ne s’applique pas pour constater le franchissement à la hausse du seuil des 11 salariés.

Quelles obligations au 1er janvier 2025 ?

Pour respecter l’obligation légale, les entreprises concernées pourront choisir entre plusieurs instruments de partage de la valeur c’est-à-dire :

- un dispositif de participation par adhésion à un accord de branche agréé par application d’un régime de participation volontaire ou par application du régime de participation moins favorable institué par l’article 4 de la loi ;

- un régime d’intéressement par accord ou par décision unilatérale dans les conditions de droit commun ou par adhésion à un accord de branche agréé

- abonder un plan d’épargne salariale (PEE, PEI, Perco ou Pereco d’entreprise ou interentreprises) dans les conditions de droit commun prévues pour ces différents plans

- verser une prime de partage de la valeur (PPV).

Nos conseils RSM

Pensez à vérifier si votre entreprise est concernée compte tenu des modalités de décompte de l’effectif précisées désormais par décret et complétées par les questions-réponses publiés par l’administration.

En effet, au 1er janvier 2025, les exercices 2022, 2023 et 2024 seront pris en compte pour apprécier la réalisation de la condition relative à la progression du bénéfice fiscal.

La loi a créé une nouvelle obligation, de négocier sur la définition d’un bénéfice net fiscal exceptionnel (BNF exceptionnel) et le partage avec les salariés qui en découle si elles réalisent ce bénéfice (article L. 3346-1 nouveau du code du travail).

Quels changements pour les entreprises de plus de 50 salariés ?

Le QR de l’administration en date du 6 juin 2024 (QR n°1) précise d’abord quelles entreprises sont concernées. Trois conditions cumulatives:

- être assujetties à la participation compte tenu de leur effectif (50 salariés et plus),

- avoir un ou plusieurs délégués syndicaux (DS) à leur effectif

- ouvrir une négociation en matière d’intéressement ou de participation.

Les entreprises visées par ces 3 conditions cumulatives sont désormais tenues légalement de négocier également sur :

- la définition de ce constitue une « augmentation exceptionnelle de leur bénéficie » ;

- et les modalités de partage de la valeur pour les salariés.

Cette définition prend en compte des critères tels que :

- la taille de l'entreprise ; le secteur d'activité ;

- la survenance d'une ou plusieurs opérations de rachat d'actions de l'entreprise suivie de leur annulation dès lors que ces opérations n'ont pas été précédées des attributions gratuites d'actions aux salariés dans les conditions prévues par le Code de commerce (C. com. art. L 225-197-1 s. et L 22-10-59 s.) ;

- les bénéfices réalisés lors des années précédentes ou les événements exceptionnels externes à l'entreprise intervenus avant la réalisation du bénéfice.

Le partage de la valeur déclenché par des résultats exceptionnels peut prendre la forme du versement d'un supplément de participation ou d'un supplément d'intéressement si l'entreprise est dotée d'un accord d'intéressement, dans les conditions de droit commun.

Mais il peut aussi prendre la forme de l'ouverture d'une nouvelle négociation pour mettre en place :

- un régime d'intéressement si l'entreprise n'en est pas dotée ;

- un supplément de participation ou d'intéressement, à condition que l'accord initial de participation ou d'intéressement ait donné lieu à un versement ;

- un abondement à un plan d'épargne salariale : PEE, PEI, Perco d'entreprise ou interentreprises, Pereco ;

- ou une PPV.

Les entreprises déjà dotées d’un accord de participation ou d’intéressement applicable à la date de promulgation de la présente loi, c’est-à-dire celle du 29 novembre2023 devaient engager cette négociation avant le 30 juin 2024.

Nos conseils RSM

Pensez à engager cette négociation au plus vite si ce n’est pas encore fait. Il s’agit d’une obligation légale d’entrer en négociation et non de conclure.

En revanche, si vous disposez d’ores et déjà d'un accord d'intéressement ou de participation comprenant une clause spécifique sur la prise en compte de l’augmentation du bénéfice et des modalités de partage de la valeur qui en découlent, vous êtes dispensés de l'obligation de négocier sur cette thématique.

Le QR de l’administration dédié à cette thématique apporte des précisions utiles sur cette nouvelle obligation.

- Loi 2023-1107 du 29 novembre 2023 : JO 30

- Décret n° 2024-644 du 29 juin 2024 portant application des articles 9, 10, 12 et 18 de la loi no 2023-1107 du 29 novembre 2023 portant transposition de l’accord national interprofessionnel relatif au partage de la valeur au sein de l’entreprise

- Décret n° 2024-690 du 5 juillet 2024 portant transposition de diverses mesures prévues par l’accord national interprofessionnel du 10 février 2023 relatif au partage de la valeur au sein de l’entreprise.

- Questions réponses (QR) de l’administration du travail sur le dispositif expérimental permettant aux entreprises mettant en place un régime de participation volontaire de déroger à la formule de calcul de la réserve spécial de participation (RSP) dans un sens moins favorable aux salariés. www.emploi-travail.gouv.fr

- Questions-réponses (QR) de l’administration les conséquences d'une augmentation exceptionnelle du bénéfice net fiscal (BNF) dans une entreprise soumise à l'obligation de mettre en place un régime de participation et dotée d'au moins un délégué syndical (article L. 3346-1 du code du travail nouveau).

- Questions-réponses (QR) de l’administration « portant sur l’expérimentation d’une nouvelle obligation de partage de la valeur dans les entreprises de 11 à 49 salariés réalisant des bénéfices réguliers »

- BOSS : mesures exceptionnelles / questions- réponses sur la prime de partage de la valeur

Les experts RSM, spécialistes en Conseil RH, social & Paie accompagnent les entreprises de tous les secteurs dans la définition et la mise en œuvre de leur stratégie. Nos solutions sur mesure sont adaptées à la taille, la maturité et le secteur d'activité de votre entreprise.

Découvrir l'offre de services Conseil RH, social & Paie.